خروج پساندازها از بانکها

پایه پولی در پایان تیرماه امسال نسبت به تیرماه سال گذشته 26.2درصد و نسبت به اسفندماه پارسال 8.1درصد رشد کرد. حجم نقدینگی هم در پایان تیر 1401با رشدی 37.4درصدی نسبت به تیر سال گذشته و 8.6درصدی نسبت به اسفند پارسال به 5250هزار میلیارد تومان رسید.

به گزارش (Banker)، این تازهترین گزارش بانک مرکزی از تغییر در شاخصهای مهم پولی است. این گزارش نشان میدهد سهم پول از نقدینگی به 22.5درصد رسیده و سهم شبهپول شامل سپردههای قرضالحسنه و سرمایهگذاری نزد بانکها به 77.5درصد افت کرده است.

افزایش تدریجی سهم پول از نقدینگی نگرانکننده است و نشان از آماده شدن پساندازها برای خروج از بانکها و تبدیل به داراییهایی دارد که بازده بالاتری از نرخ تورم را خواهند داشت. براساس اعلام بانک مرکزی سهم پول از نقدینگی در تیرماه امسال نسبت به تیر سال گذشته 57.6درصد و نسبت به اسفند پارسال 19.8درصد رشد کرده و در مقابل شبهپول نسبت به تیر سال گذشته 32.5درصد و نسبت به اسفند سال گذشته هم 5.8درصد رشد داشته که بیانگر کاهش انگیزه مردم برای پسانداز سرمایه خود در حساب قرضالحسنه و سرمایهگذاری نزد بانکهاست؛ بهویژه اینکه 20.8درصد از کل نقدینگی 5250میلیارد تومانی در سپردههای دیداری یا همان جاری بانکها جاخوش کرده که بهمعنای پول خشابگذاری شده برای شلیک به سمت بازارهای داراییمحور با سرعت نقدشوندگی بالاست.

افزایش شکاف بین نرخ سود علیالحساب پرداختی به سپردهگذاران بانکی با نرخ تورم و عبور آن از مرز 30درصد نسبت به تورم نقطه به نقطه باعث شده تا میل به پسانداز نزد بانکها بهشدت آسیب ببیند؛ در چنین شرایطی باز هم بانک مرکزی بر حفظ نرخ سود مصوب تأکید دارد و بهتازگی در اطلاعیهای رسمی اعلام کرده بانکها به نرخ مصوب سود سپردهها پایبند باشند؛ در غیراین صورت مدیران متخلف به هیأت انتظامی بانکها معرفی میشوند.

به گزارش همشهری، نرخ سود سپردههای کوتاهمدت بانکها هماکنون 10درصد و سپردههای یکساله هم 15درصد است که این نرخ از سال 1395تاکنون ثابت مانده؛ درحالیکه نرخ تورم روندی صعودی را تجربه کرده است.

در چنین وضعیتی برخی بانکها با هدف راضی نگه داشتن سپردهگذاران خود به جذب سپردهها با نرخ بالای 20درصد اقدام کردهاند که هفته پیش بانک مرکزی اعلام کرد حسب بازرسیهای انجام شده و همچنین گزارشهای واصله، برخی از بانکها و مؤسسات اعتباری غیربانکی، همچنان با توسل به روشها و شیوههای مختلف، از نرخهای مصوب ابلاغی تخطی میکنند.

این در حالی است که سهم سپردههای سرمایهگذاری کوتاهمدت بانکها از 28.3درصد در اسفند سال گذشته به 27.7درصد، سهم سپردههای یکساله بانکها از 22.1درصد به 20.8درصد و سهم سپردههای دوساله هم از 19.9درصد به 19.3درصد کاهش یافته است.

انتقاد یک بانکدار

شبکه بانکی سالهاست که از جذب سپردههای بلندمدت 2ساله و بیشتر منع شده و آنها از سال 1393تاکنون حق جذب سپردههای سرمایهگذاری بالای یک سال را ندارند.

بهتازگی محمدرضا فرزین، رئیس شورای هماهنگی بانکهای دولتی در سیودومین همایش بانکداری اسلامی در انتقاد از منع بانکها در جذب سپردههای بلندمدت اعلام کرد: گفته میشود مدت سپردههای بانکی بیش از ۲ سال نباشد؛ این در حالی است که مدت زمان بازپرداخت تسهیلات عموما ۱۵ تا ۲۰ سال درنظر گرفته میشود و این امر خلق پول میکند و زمانی که در کنار آن، امحا هم نداشته باشیم، باید شاهد تورم باشیم.

این گزارش میافزاید: سرکوب نرخ سود علیالحساب بانکها در شرایط تورم بالا باعث کاهش حجم سپردههای سرمایهگذاری و تضعیف انگیزه پسانداز ملی شده و در مقابل این گیرندگان تسهیلات هستند که برنده بازی رانت پولی هستند؛ هرچند در ظاهر این سیاست باعث کاهش هزینه تمامشده پول نزد بانکها شده، اما به سبب تثبیت نرخ سود تسهیلات به میزان 18درصد باعث شده تا نرخ برگشت مطالبات بانکها هم مطلوب نباشد و از سوی دیگر تقاضا برای تسهیلات هم بیشتر شود که نتیجه آن خلق پول و نقدینگی است که در عمل ناترازی بانکها را تشدید و پایداری پساندازها را مخدوش میکند؛ بهویژه اینکه سهم تسهیلات تکلیفی بر بانکها هم در حال افزایش است؛ تا جایی که مدیرعامل بانک ملی اذعان میکند: باید اجازه داد تا بانکها به میزان منابع و در حد توان، این تسهیلات را به متقاضیان اختصاص دهند.

بیم و امید پولی

بانک مرکزی که امیدوار است بتواند روند فزاینده رشد پایه پولی و نقدینگی را کنترل کند، اعلام کرده حجم پایه پولی در پایان تیرماه امسال به 653هزار میلیارد تومان رسیده که با ضریب فزاینده بالای 8باعث خلق نقدینگی به میزان 5250هزار میلیارد تومان شده است.

این گزارش نشان میدهد دلیل اصلی رشد پایه پولی در تیرماه امسال نسبت به تیرماه سال گذشته سهم 15.7درصدی خالص داراییهای خارجی بانک مرکزی، سهم 11.3درصدی مطالبات بانک مرکزی از بانکها و سهم 15.2درصدی خالص سایر اقلام بانک مرکزی بوده؛ درحالیکه سهم خالص مطالبات بانک مرکزی از بخش دولتی منفی 16درصد بوده است.

البته نسبت به اسفند پارسال حجم پایه پولی 8.1درصد رشد داشته که دلیل آن رشد 8.6درصدی خالص طلب بانک مرکزی از بخش دولتی و 5درصدی طلب بانک مرکزی از بانکها گزارش شده است.

دانلود کتاب کار دیکته شب اول ابتدایی - کتاب گاج

دانلود کتاب کار دیکته شب اول ابتدایی - کتاب گاج  «اَللّهُمَّ عَجِّل لِوَلیِّکَ الفَرَج»، بهترین دعا و ظهور بزرگترین جایزه لیله الرغائب است

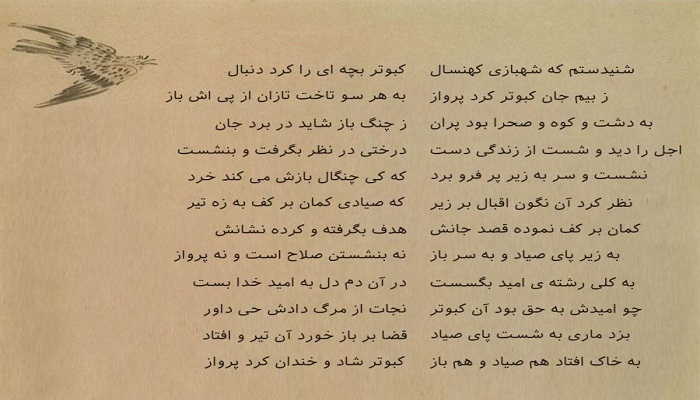

«اَللّهُمَّ عَجِّل لِوَلیِّکَ الفَرَج»، بهترین دعا و ظهور بزرگترین جایزه لیله الرغائب است  شعر لطف حق به صورت داستان + متن شعر

شعر لطف حق به صورت داستان + متن شعر  پروفایل اردیبهشت | 50 عکس نوشته اردیبهشت ماهی + خصوصیات متولدین اردیبهشت

پروفایل اردیبهشت | 50 عکس نوشته اردیبهشت ماهی + خصوصیات متولدین اردیبهشت  لخته خون گوشتی شبیه جگر در پریودی چیست و چه علتی دارد؟ +روش درمان

لخته خون گوشتی شبیه جگر در پریودی چیست و چه علتی دارد؟ +روش درمان  انواع فونت و متن بسم الله الرحمن الرحیم برای بیو اینستا

انواع فونت و متن بسم الله الرحمن الرحیم برای بیو اینستا  دانلود آهنگ دوباره نخوابیدم افکار پریشون ریمیکس اینستا

دانلود آهنگ دوباره نخوابیدم افکار پریشون ریمیکس اینستا  کاردستی چرخه آب کلاس اول

کاردستی چرخه آب کلاس اول  دیکته شب | دیکته کلاس اول دبستان

دیکته شب | دیکته کلاس اول دبستان  صدای کوتوله برزیلی برای آموزش و سریع حرف زدن

صدای کوتوله برزیلی برای آموزش و سریع حرف زدن  بهترین و زیباترین شعر درباره جشن خودکار برای کلاس سوم و چهارم ابتدایی

بهترین و زیباترین شعر درباره جشن خودکار برای کلاس سوم و چهارم ابتدایی  دانلود آهنگ حسین رحیمی ریگی برگرد

دانلود آهنگ حسین رحیمی ریگی برگرد  تست هوش تشخیص دو خواهر : کدام پسر 2 خواهر دارد؟

تست هوش تشخیص دو خواهر : کدام پسر 2 خواهر دارد؟  شعر امید به صورت داستان + متن شعر

شعر امید به صورت داستان + متن شعر  دانلود آهنگ خاص و بی نظیر اجتماعی سارینا از شاهین نجفی

دانلود آهنگ خاص و بی نظیر اجتماعی سارینا از شاهین نجفی