بحران صنعت بیمه و امید عبور از آن!

وجود رقابت ها در صنعت بیمه و سهم بالای بیمه دولتی در مقابل بخش خصوصی، ضعفهای سیستمهای نظارتی و بی ثباتی شرایط اقتصادی کشور، عملکرد شرکتهای بیمهای را طی سال 1397 تحت تأثیر خود قرار داد.

به گزارش بنکر (Banker)، از سویی دیگر اخذ عوارض وزارت بهداشت و درمان و آموزش پزشکی و نیروی انتظامی نیز بر سودآوری شرکتهای بیمه تجاری به شدت تأثیرگذار بود.

همچنین در این سال؛ سیاستهای کاهش سود بانکی و در عین حال ادامه نوسان قیمت سهام در بورس از دیگر متغیرهایی است که بر سرمایه گذاریهای شرکتهای بیمهای تأثیرگذار بود.

از دیگر تهدیدهای بیرونی در صنعت بیمه را میتوان: افزایش تعداد شرکتهای بیمه ناشی از تمایل خود بیمه گری، تشدید و تداوم تقلبهای سازمان یافته و بالا بودن سقف پرداخت خسارت مالی بدون کروکی در حوادث بیمه شخص ثالث، تداوم رقابتهای غیر حرفهای به دلیل عدم کفایت نظارت از سوی نهاد ناظر و وجود رکود اقتصادی، نوسان شدید نرخ ارز، تورم بی سابقه و کاهش قدرت خرید مردم و در نهایت تحریمهای بین المللی دانست.

در این بین برخی شرکتهای بیمه تجاری از طریق گسترش شبکه فروش غیرمستقیم و نفوذ در بازار، مدیریت بهینه داراییها، استفاده از اصول حرفهای بیمه¬گری و رعایت الزامات فنی و تحلیل هزینه فایده، ضمن ارتقاء سطح کیفیت ارائه خدمات، سطح توانگری و ماندگاری شرکتهای خود را همچون سالهای گذشته تقویت کنند.

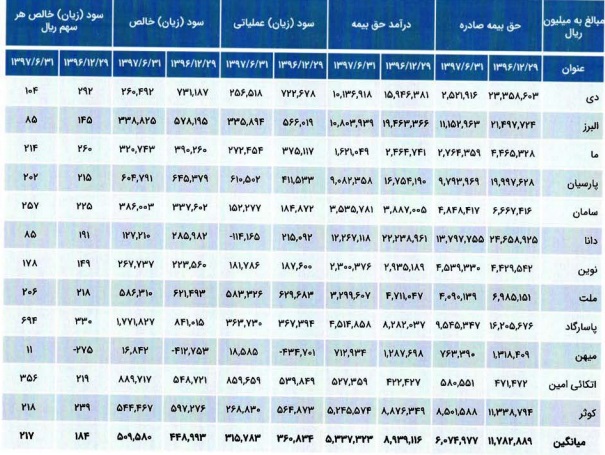

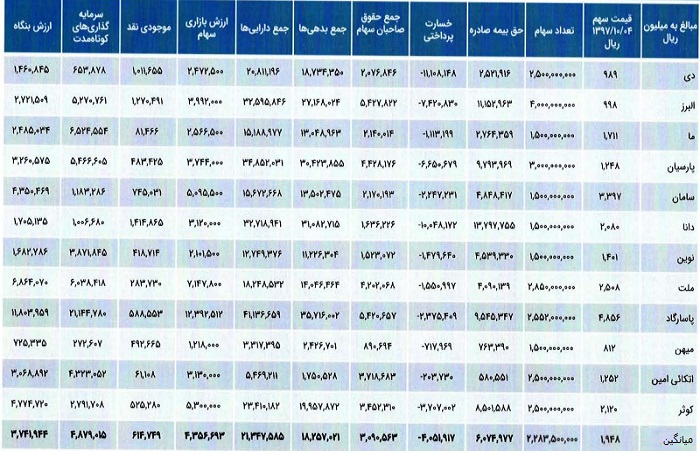

مطابق با آمارهای دریافتی از بیمه مرکزی در سال گذشته صنعت بیمه ایران با رشد 25.4 درصدی حجم حق بیمههای تولیدی تا پایان تابستان 97 مواجه شد که ارزشی در حدود 183.3 هزار میلیارد ریال را در پی داشت.

از این رقم معادل 36.3 درصد حق بیمههای تولیدی به رشته بیمه شخص ثالث و مازاد اختصاص داشت و 20.9 درصد از حق بیمههای تولیدی مرتبط با بیمه درمان بود. سهم بیمه زندگی نیز به 14.8 درصد از پرتفوی حق بیمه تولیدی در این بازار رسید.

در دوره شش ماهه پارسال شرکتهای بیمه حدود 108.7 هزار میلیارد ریال خسارت به بیمه گذاران پرداخت کردند که در مقایسه با دوره مشابه سال قبل معادل 23.2 درصد افزایش را نشان میدهد. 66.6 درصد از خسارتهای بازار بیمه نیز توسط بخش خصوصی بیمهای جبران شد.

اندازه گیری ریسک از جهت قیمت گذاری قراردادهای بیمه چه به لحاظ قراردادهای اتکایی و چه از لحاظ ارزیابی محیط داخلی و خارجی شرکت بیمه یکی از ارکان پایهای مدیریت بیمه است.

گرچه روشهای مختلفی متناسب با مفاهیم ریسک برای اندازه گیری آن وجود دارد اما در سالهای اخیر شرکتهای بیمه در جهت تخصیص بهینه سرمایه خود و از همه مهمتر موضوع کفایت سرمایه و توانگری مالی، به سمت روشهای نوین اندازه¬گیری ریسک روی آوردهاند.

روشهای مدرن اندازه¬گیری ریسک بر روی ریسکهای نامطلوب یا به عبارتی زیانهای احتمالی متمرکزند و کاری به فرصتهای سود احتمالی ندارند.

این ریسکها عبارتند از ریسک صدور یا ریسک بیمهای، ریسکهای بیمه درمان، ریسکهای بیمههای آتش سوزی، بیمههای مهندسی، بیمههای باربری، کشتی و هواپیما و بیمه بدنه خودرو، ریسک بازار ریسک نقدینگی، ریسک اعتباری و ریسک عملیاتی از جمله وجود نقض در کنترلهای داخلی و عدم رعایت اصول حاکمیت شرکتی است.

پس از آزاد شدن نرخهای حق بیمه و حذف نشان تعرفه، رقابت غیر فنی بین بیمه گران بازار بیمه کشور سبب کاهش نرخ حق بیمه در بازار بیمهای کشور شد و عملکرد اغلب رشتههای بیمه در بازار از نقطه سر به سر فراتر رفت بطوریکه هم اکنون این بازار با زیان عملیاتی مواجه است.

بر این اساس عملیات بیمه گری به بخش تأمین منابع سرمایه گذاری تبدیل شده تا بتواند سود عملیاتی را برای شرکت بیمه ایجاد کند و به تبع آن سرمایه گذاری شرکت در ایجاد سودآوری از نقش ویژهای برخوردار شود.

سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  تاثیرات منفی وقتگذرانی بیهدف در شبکههای اجتماعی بر مغز انسان

تاثیرات منفی وقتگذرانی بیهدف در شبکههای اجتماعی بر مغز انسان  نحوه از بین بردن خط خنده با روش های خانگی

نحوه از بین بردن خط خنده با روش های خانگی  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  کد ویدیوهای بلوم (Blum) امروز چهارشنبه 28 آذر

کد ویدیوهای بلوم (Blum) امروز چهارشنبه 28 آذر  شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا