بازگشت اقتدار و اعتبار به نهاد سیاستگذار پولی/عملکرد دولت سیزدهم در بازار پول چگونه است؟ + نمودار

رشد و حجم پایه پولی و نقدینگی به عنوان شاخصهای مرتبط با بازار پول در دولت قبل از چالشهای اساسی اقتصاد ایران بوده است؛ بررسی روند تغییرات پایه پولی در ماههای ابتدایی آغاز به کار دولت سیزدهم نشان از نوسانی بودن این شاخص دارد، اما در ادامه کار دولت و در ماههای اخیر شاهد کاهش چشمگیر رشد پایه پولی بودهایم

گروه بانک و بیمه بازارنیوز- مهتا عزیزیان فرد؛ بازار پول یکی از مهمترین ارکان نظام مالی هر کشور است و نقش بسیاری مهمی در عملکرد اقتصاد کشور از طریق انباشت سرمایه و همچنین کاهش هزینه مبادله ایفا میکند. در واقع بازار پول بازاری برای دادوستد پول و دیگر داراییهای مالی جانشین نزدیک پول است که سررسید کمتر از یکسال دارند که این تعریف در کنار بازار سرمایه به عنوان بازاری با داراییهای سررسید بلندمدت و بازار بیمه به عنوان بازار مدیریت ریسک، ارکان اصلی بازارهای ملی هر کشور محسوب میشوند.

همچنین میتوان از بازار پول به عنوان بازاری امن با ابزارهای مالی کوتاه مدت با درجه نقد شوندگی و ارزش اسمی بالا و نرخ بازدهی و ریسک نسبتاً پایین نام برد. بازار پول از انواع مختلفی از اوراق بهادار شامل اوراق خزانه کوتاه مدت (مانند اوراق قرضه)، گواهی سپرده، اوراق تجاری، قراردادهای بازخرید (ریپو) و صندوقهای سرمایه گذاری مشترک بازار پول که در این ابزارها سرمایه گذاری میکنند، تشکیل شده است.

معامله کنندگان در بازار پول از یک طرف شامل اشخاص یا سازمانهای هستند که دارای مازاد نقدینگی هستند و طرف دیگر اشخاص و سازمانهای نیازمند منابع هستند که با واسطه قرارگرفتن بانک ها، موسسات اعتباری غیر بانکی، بازار پول اقدام به اعطای تسهیلات کوتاه مدت از محل منابع گروه اول در قبال پرداخت سود، به سازمانهای اقتصادی نیازمند به منظور تامین نقدینگی و سرمایه در گردش میکند.

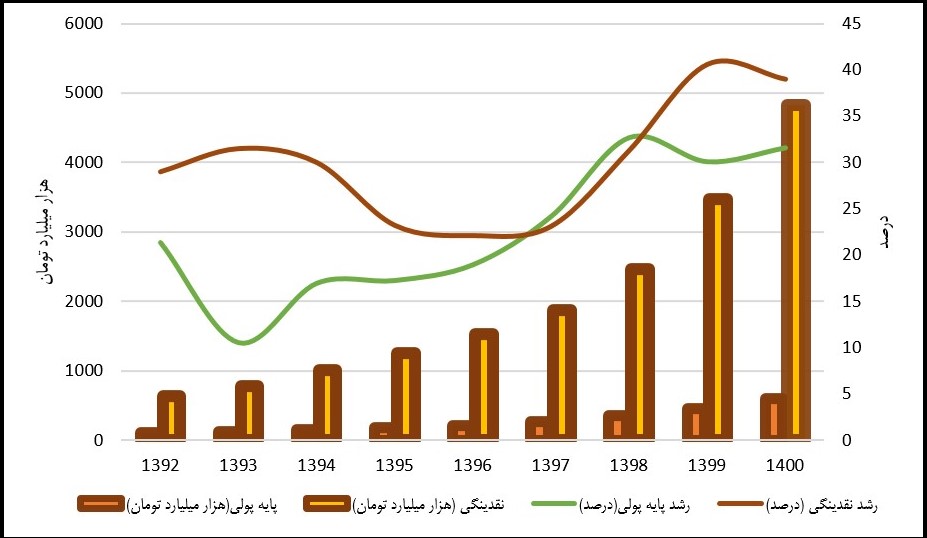

رشد و حجم پایه پولی و نقدینگی به عنوان شاخصهای مرتبط با بازار پول در دولت قبل از چالشهای اساسی اقتصاد کشورمان بوده است که در نمودار (۱) وضعیت آن به تصویر کشیده شده است. توجه به این شاخصها و معیارها در این گزارش به این دلیل است که این دو، نقش بسیاری مهمی در ایجاد و مهار تورم دارند و بررسی آنها میتواند جهت ذهنی روشنی به بازیگران و سیاستگذاران در چارچوب حوزه فعالیتهای خود دهد.

نمودار (۱): روند شاخصهای پایه پولی و نقدینگی در دوره زمانی ۱۴۰۰-۱۳۹۲

منبع: بانک مرکزی ج. ا. ایران

طبق آمار و ارقام منتشر شده توسط بانک مرکزی شاهد رشد چشمگیر شاخص پایه پولی و نقدینگی طی سالهای (۱۴۰۰-۱۳۹۲) بوده ایم که هر دو از عوامل تشدید کنندهی تورم هستند. پایه پولی از سال ۱۳۹۲ تا پایان سال ۱۴۰۰ شاهد رشد ۴۱۰ درصدی بوده است به گونهای که از ۱۱۸.۵ هزار میلیارد ریال به ۶۰۳.۹ هزار میلیارد تومان رسیده است.

کمترین رشد پایه پولی با ۱۷ درصد مربوط به سال ۱۳۹۳ و بیشترین رشد با ۳۲.۷ درصد برای سال ۱۳۹۹ بوده است. همپنین حجم نقدینگی نیز طی سال ۱۳۹۲ تا ۱۴۰۰ روند صعودی داشته که دارای رشد ۶۵۵ درصدی بوده است. به گونهای که از ۶۴۰ هزار میلیارد تومان در سال ۱۳۹۲ به ۴۸۳۲ هزار میلیارد تومان در پایان سال ۱۴۰۰ رسیده است. کمترین رشد نقدینگی با ۲۲.۱ درصد برای سال ۱۳۹۶ و بیشترین رشد با ۴۰.۶ درصد برای سال ۱۳۹۹ بوده است.

مهمترین علت افزایش حجم نقدینگی طی سالهای ۱۳۹۲-۱۳۹۶ افزایش نرخ سود سپرده های بانکی (%۲۰) بوده است که بالا بودن نرخ سود در شرایطی که رشد اقتصادی بسیار پایین است، موجب میشود بازپرداخت عمده وامهای اعطاء شده توسط نظام بانکی با مشکل مواجه شود. این موضوع باعث میشود سود پرداختی به سپردهگذاران نه از محل سود تسهیلات (بخش واقعی اقتصاد) بلکه از محل خلق پول انجام شود.

در واقع بانکها و موسسات اعتباری با ورود به بازی پانزی به فرایند خلق نقدینگی بدون اثرگذاری بر بخش واقعی اقتصاد فعالیت واسطهگیری مالی را انجام میدهند؛ بنابراین عملکرد دولتهای یازدهم و دوازدهم در ارتباط با متغیرهای مهم نشان دهنده عملکرد بازار پول مثبت ارزیابی نمیشود. هر چند در مقاطع کوتاهی به دلیل شکلگیری انتظارات مثبت ناشی از رفع چالشهای سیاست خارجی کشور در حوزه فعالیتهای هستهای شاهد ثبات در متغیرهای اقتصاد کلان بودیم.

۵ خرداد ۱۴۰۰ آقای ابراهیم رئیسی با حضور در جمع فعالان اقتصادی به تشریح برنامههای خود در حوزه اقتصاد پرداخت. ایشان موضوع اقتصاد را در اولویت اهداف و برنامههای خود قرار داد و به این نکته تاکید کرد که مخالف مداخله دولت در اقتصاد است و دولت متصدی خوبی نیست و باید اقتصاد را به بخش خصوصی واگذار کرد و تنها ۳ وظیفه برای دولت نام برد که شامل هدایت، حمایت و نظارت میباشد و مسائلی مانند بیکاری، مشکل نقدینگی و تورم از مهمترین مشکلات دولت خواهد بود.

بر همین اساس ایشان برای حل مشکل تورم، با شعار برداشت پول از بانک مرکزی را خاتمه میدهیم در مرداد ۱۴۰۰ به روی کار آمد و با تغییر رئیس بانک مرکزی و اعمال سیاستهای پولی جدید سبب شد تا از روند صعودی پایه پولی و حجم نقدینگی که طی سالهای اخیر به خود گرفته بودند کاسته شود به طوری که رشد پایه پولی در نخستین ماه تابستان ۱۴۰۱ نسبت به تیرماه سال گذشته، ۲۶.۲ درصد بوده است.

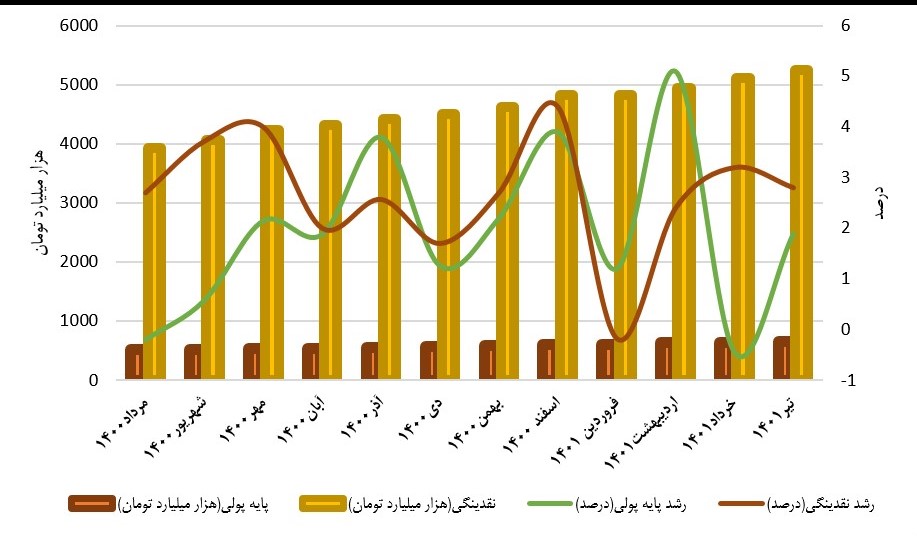

این در حالی است که در تیرماه ۱۴۰۰، نرخ رشد پایه پولی نسبت به تیرماه ۱۳۹۹، به رقم کم سابقه ۴۲.۶ درصد رسیده بود؛ به بیان دیگر در طول یک سال اخیر، به دلیل سیاستهای انضباطی دولت سیزدهم و بانک مرکزی، رشد پایه پولی با کاهش معنادار ۱۶.۴ واحد درصدی همراه بوده است. نمودار (۲) به بررسی روند ماهانه شاخصهای پایه پولی و نقدینگی در دولت سیزدهم میپردازد.

نمودار (۲): روند ماهانه شاخصهای پایه پولی و نقدینگی طی ماههای شروع فعالیت دولت سیزدهم

منبع: بانک مرکزی ج. ا. ایران

بررسی روند تغییرات پایه پولی طی ماههای شروع دولت سیزدهم نشان میدهد که پایه پولی از شروع دولت سیزدهم نوساناتی داشته به طوری که در ماههای (شهریور، مهر، آذر، بهمن، اسفند) سال ۱۴۰۰ و (اردیبهشت، تیرماه) سال ۱۴۰۱ شاهد روند صعودی رشد پایه پولی در این ماهها نسبت به ماههای قبل خودشان بوده ایم در ماههای (آبان، دی) سال ۱۴۰۰ و (فروردین، خرداد) سال ۱۴۰۱ شاهد کاهش چشمگیر رشد پایه پولی بوده ایم (رشد پایه پولی در خردادماه ۱۴۰۱ به ۰.۴۵-رسید) که این کاهش رشد پایه پولی طی ماههای ذکر شده بر افزایش رشد پایه پولی طی برخی ماهها غالب بوده و به طور کلی طی ماههای شروع دولت سیزدهم شاهد کاهش رشد پایه پولی بوده ایم.

رشد نقدینگی نیز با شروع دولت جدید تا بهمن ماه ۱۴۰۰ روند نزولی به خود گرفت از بهمن ماه رشد نقدینگی صعودی بوده به طوری که در اسفندماه ۱۴۰۰ به ۴.۴ درصد رسید و با شروع سال ۱۴۰۱ شاهد کاهش رشد نقدینگی بوده ایم به طوری که در فروردین ماه ۱۴۰۱ رشد نقدینگی ۰.۱۸- درصد رسید و تا تیرماه ۱۴۰۱ شاهد رشد ضعیفی در نقدینگی بوده ایم.

مقایسه آمارهای رشد پایه پولی و نقدینگی در ماههای اخیر و مقایسه آنها با سال قبل عملکرد درست بانک مرکزی دولت سیزدهم در کنترل رشد این دو شاخص پولی است. در واقع دولت دوازدهم استقراض گسترده از بانک مرکزی را عمدهترین راهکار خود برای تامین کسری بودجه خود قرار داده بود.

در حالی که در دولت سیزدهم راهکار بانک مرکزی بر محدود کردن استفاده از اعتبارات بانک مرکزی در قالب تنخواه گردان خزانه قرار گرفت و از این طریق سهم خالص مطالبات بانک مرکزی از بخش دولتی به عنوان جزئی از پایه پولی در رشد پایه پولی در اسفند ۱۴۰۰ به ۱۴- واحد درصد کاهش یافته است. همچنین تشکیل کمیته پایش پایه پولی و نقدینگی که متشکل از بانک مرکزی، سازمان برنامه و بودجه و وزارت اقتصاد بوده است از عملکردهای دولت سیزدهم به منظور افزایش نظارت بر پایه پولی و نقدینگی میباشد.

در کنار تغییر رویکرد سیاستگذاری پولی در کشور اقدامات و تصمیمات متعددی در یک سال اخیر در مورد بانکهای متخلف به منظور ساماندهی بازار پول صورت گرفته است. مانند افزایش نرخ سپرده قانونی از ۱۰ به ۱۵ درصد و محدودیت رشد ماهانه ترازنامه به یک و نیم تا دو نیم درصد اتخاذ شد. همچنین اضافه برداشت منوط به تودیع وثیقه نزد بانک مرکزی شد تا از این طریق، هزینه اقدامات مخرب نظام بانکی به دوش بانک مرکزی نیفتد. از دیگر اساسیترین اقدامات دولت سیزدهم در تقویت ابزارهای مالی اعتباری به منظورکاهش و کنترل نقدینگی میتوان به موارد زیر اشاره نمود:

۱- اعتبار بخشی به چک با اجرای کامل قانون جدید چک؛

۲- تامین مالی زنجیرهای صنعت و کشاورزی؛

۳- تامین مالی بنگاههای تولیدی از طریق اوراق گام (افزایش ۱۵ برابری سرعت انتشار در مردادماه ۱۴۰۱ نسبت به یکسال و نیم گذشته)

۴- الزام به افزایش سرمایه بانکها و فروش اموال مازاد.

راهکارهای پیشنهادی

اصلیترین اقدام برای جلوگیری از رشد فزاینده نقدینگی و پایه پولی در اقتصاد تقویت شدید ساختارهای نظارت بانکی است. متاسفانه در کشورهای در حال توسعه ساختارهای نظارت بانکی بسیار ضعیف است در کشورهای توسعهیافته مساله نظارت بانکی به قدری مهم و جدی بوده است که علاوه بر بانک مرکزی چند نهاد دیگر نیز بر عملکرد بانکهای عامل نظارت میکنند تا ثبات نظام مالی در بلندمدت تضمین شود.

برای مثال میتوان نظارت بر نرخ بهره و جلوگیری از افزایش آن نام برد، زیرا بالا بودن نرخ بهره در شرایطی که رشد اقتصادی بسیار پایین است، موجب میشود بازپرداخت عمده وامهای اعطا شده توسط نظام بانکی با مشکل مواجه شود. این موضوع باعث میشود بهره پرداختی به سپردهگذاران نه از محل سود تسهیلات (بخش واقعی اقتصاد) بلکه از محل خلق پول باشد که منجر به افزایش نقدینگی میشود. در پایان ملاحظات سیاستی زیر به منظور تداوم اقدامات مثبت و سازنده دولت سیزدهم در مدیریت بازار پول باید مورد توجه قرار گیرد:

با این حال اهمیت جلوگیری از رشد فزاینده نقدینگی، باید به گونه¬ای باشد که منجر به محدودیت دسترسی بنگاههای تولیدی به سرمایه در گردش به دلیل هزینه¬های فزاینده تولید از محل افزایش حداقل دستمزد، افزایش حقوق ورودی مواد اولیه، افزایش نرخ ارز و ... نشود.

بهره گیری از تأمین مالی زنجیره تولید از دیگر روشهای پیشنهادی برای جلوگیری از رشد فزاینده نقدینگی و همچنین جلوگیری از انحراف منابع تخصیصی سیستم بانکی به فعالیتهای غیر مولد است. در واقع تعمیق روش تأمین مالی زنجیره تولید میتواند در توسعه تأمین مالی اعتباری در مقابل تأمین مالی بدهی موثر باشد.

جلوگیری از تشدید ناترازی سیستم بانکی از طریق افزایش نظارت بانک مرکزی و همچنین بهرهگیری از رویکردها و سازوکارهای نوین بانکی، چون اعتبار سنجی میتواند نقش مهم و اثرگذاری داشته باشد که مورد توجه دولت و بانک مرکزی قرار گرفته است.

پایان پیام//

زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  کد ویدیوهای بلوم (Blum) امروز چهارشنبه 28 آذر

کد ویدیوهای بلوم (Blum) امروز چهارشنبه 28 آذر  تاثیرات منفی وقتگذرانی بیهدف در شبکههای اجتماعی بر مغز انسان

تاثیرات منفی وقتگذرانی بیهدف در شبکههای اجتماعی بر مغز انسان  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  نحوه از بین بردن خط خنده با روش های خانگی

نحوه از بین بردن خط خنده با روش های خانگی  شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر