مچاندازی نرخ بهره و بازار سهام

احسان طاهری/ تحلیلگر اقتصادکلان بیتردید یکی از مولفههای اصلی اثرگذار بر بازار سهام، افزایش نرخ بهره است که از طریق افزایش هزینه فرصت پول و ایجاد تنگنای اعتباری در اقتصاد و همچنین کاهش P/E سهام، میتواند اثر منفی بر شاخص کل بورس بگذارد. ضمن اینکه افزایش نرخ بهره از طریق افزایش هزینه مالی بنگاهها، سود آنها را نیز کاهش خواهد داد. طبیعتا در طرف مقابل کاهش نرخ بهره نیز میتواند با برطرف کردن شرایط فوق، محرکی برای رشد بازار سهام باشد.

بیتردید یکی از مولفههای اصلی اثرگذار بر بازار سهام، افزایش نرخ بهره است که از طریق افزایش هزینه فرصت پول و ایجاد تنگنای اعتباری در اقتصاد و همچنین کاهش P/E سهام، میتواند اثر منفی بر شاخص کل بورس بگذارد. ضمن اینکه افزایش نرخ بهره از طریق افزایش هزینه مالی بنگاهها، سود آنها را نیز کاهش خواهد داد. طبیعتا در طرف مقابل کاهش نرخ بهره نیز میتواند با برطرف کردن شرایط فوق، محرکی برای رشد بازار سهام باشد. با این حال باید توجه داشت که جدا از تغییر نرخ بهره توسط سیاستگذار پولی به عنوان یک متغیر برونزا، این نرخ در هر زمان و با توجه به وضعیت سایر متغیرهای اقتصادکلان میتواند به عنوان یک متغیر درونزا حاکی از مازاد یا کمبود نقدینگی در اقتصاد بوده و بنابراین نرخ بهره بازار متفاوت از نرخ بهره اعلامی بانک مرکزی باشد. با توجه به نرخهای بهره مختلف در اقتصاد ایران، طبیعتا برای بررسی اثرگذاری این متغیر بر بازار سهام، ضروری است تا شناخت کافی نسبت به این نرخها و مکانیزمهای اثرگذار بر آنها داشته باشیم.

از منظر سیاستگذار پولی، دو نرخ بهره ریپو (23درصد) و اعتبارگیری قاعدهمند (24درصد)، کریدور اصلی نرخهای بهره را در اقتصاد ایران مشخص میکنند و بانک مرکزی سعی میکند تا از طریق عملیات بازار باز، نرخ بهره بینبانکی را در این محدوده حفظ کند به طوری که با افزایش نرخ بهره بین بانکی، میزان تزریق منابع به بانکها را افزایش داده و بالعکس. در همین قسمت کف کریدور نرخ بهره (17درصد) نیز از طرف مقام پولی جهت جلوگیری از کاهش بیش از حد نرخها در زمان انبساط پولی یا کاهش تقاضای پول بیش از حد (همانند بهار 1399) تعبیه شده که البته با توجه به منفی بودن نرخ بهره حقیقی، معمولا کمتر زمانی نیاز به استفاده از آن احساس میشود.

دولت بازیگر اصلی تعیین بهره

علاوه براین نرخهای بهره رسمی، اعمال محدودیتهای مقداری بر رشد ترازنامه بانکها و همچنین افزایش نرخ سپرده قانونی جهت کنترل رشد نقدینگی طی یکسال اخیر باعث شده تا در عمل نرخهای بهره در بازار از محدوده سقف کریدور نیز فراتر بروند. نمود این قضیه را در نرخهای سود سپرده پیشنهادی بالای برخی از بانکها علیالخصوص بانکهای ناتراز و همچنین نرخهای بهره تامین مالی اوراق شرکتی میتوان مشاهده کرد. با این حال در کنار این عوامل نمیتوان از نقش پررنگ دولت به عنوان بازیگر اصلی اقتصاد ایران بر نرخهای بهره چشمپوشی کرد. دادههای بانک مرکزی نشان میدهد که طی 6ماه اول سال 1402، خالص بدهی بخش دولتی به بانکها حدود 107هزار میلیارد تومان افزایش پیدا کرده که خود یکی از عوامل اصلی کاهش منابع بانکها و رشد 130هزار میلیارد تومانی اضافه برداشت آنها از بانک مرکزی و افزایش نرخ بهره بوده است.

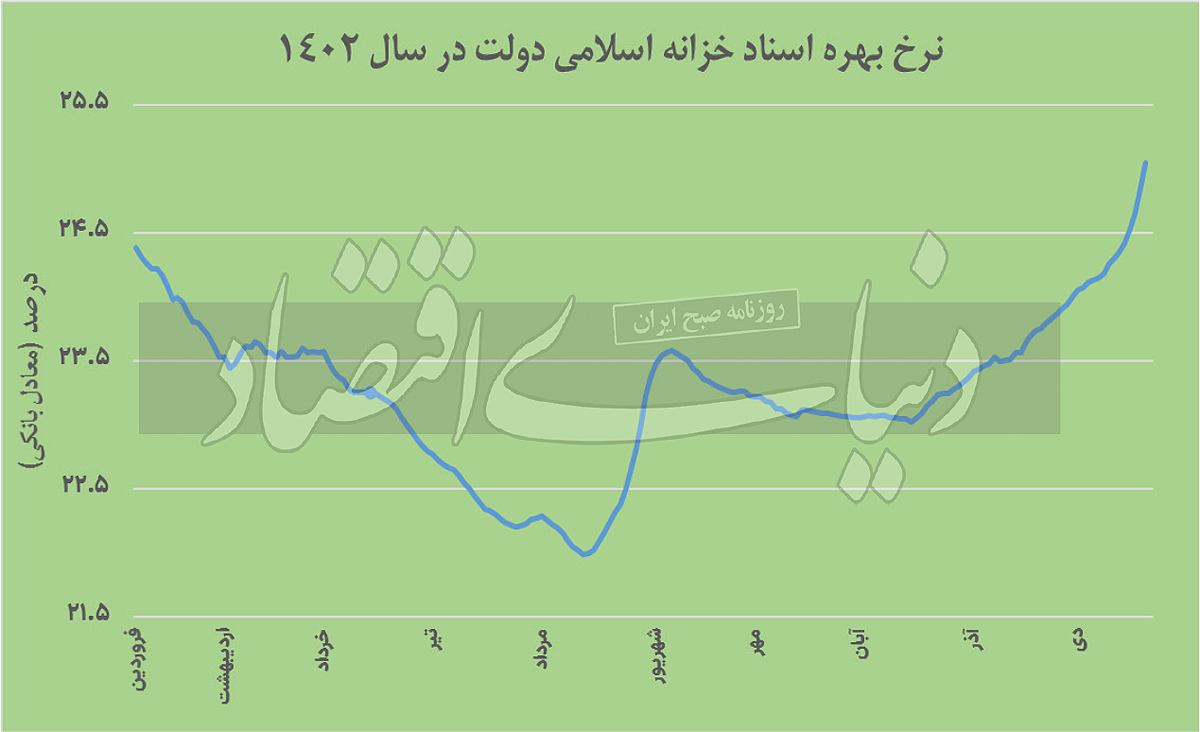

در کنار این موضوع طی ماهها و بهخصوص روزهای اخیر نرخ بهره اسناد خزانه اسلامی دولت در بازار با سرعت بالایی در حال افزایش بوده است. در حالی که معادل بانکی بهره این اوراق در ابتدای آبان امسال در محدوده 23درصد قرار داشت، در ابتدای دی ماه به محدوده 24درصد رسید و تنها طی چند هفته به بیش از 25درصد افزایش یافته است. از آنجا که در این مدت مانده سیاست پولی بانک مرکزی تغییرات خاصی نداشته و از طرف دیگر انتظارات تورمی به عنوان درایور دیگر نرخ بهره اوراق از کانال پرمیوم زمانی نیز با توجه به وضعیت دلار و سکه به عنوان لنگر انتظارات تورمی، چندان افزایش بالایی را تجربه نکردهاند، میتوان افزایش عرضه اوراق دولتی را در این زمینه عامل اصلی دانست.

در حالی که مانده اوراق مرابحه دولتی در ابتدای سال در محدوده 275 همت (هزار میلیارد تومان) قرار داشت، در حال حاضر با بیش از 40 همت افزایش به 316هزار میلیارد تومان رسیده است که عمده افزایش آن مربوط به ماههای اخیر است. این قضیه حتی باعث شد تا نرخهای بهره پیشنهادی دولت در حراج اوراق دولتی چهار بار در این دوره افزایش پیدا کنند. در مورد اسناد خزانه اسلامی نیز مانده اوراق نسبت به ابتدای سال حدود 15 همت افزایش یافته و به 240 همت رسیده است که البته با توجه به ماهیت متفاوت عرضه این اوراق نسبت به اوراق مرابحه، 37 همت از آن همچنان در بازار عرضه نشده و در صورت عرضه میتواند اثرات بیشتری بر افزایش نرخها بگذارد. بهرغم اینکه دولت تاکنون مطابق ظرفیت قانون بودجه 187 همت اوراق منتشر کرده، اما افزایش مانده اوراق باعث شده تا نرخهای بهره در مدت اخیر روند صعودی به خود بگیرند.

فریز اوراق دولتی در بانک مرکزی

از طرف دیگر از ابتدای دی ماه صندوقهای درآمد ثابت قابل معامله در بازار بورس، نرخهای بهره پیشنهادی خود را به سرمایهگذاران از محدوده 24درصد به بیش از 25درصد افزایش دادند و با توجه به اینکه سپردههای بانکی یکی از محرکهای اصلی افزایش سود این صندوقها هستند، به نظر میرسد که تنگنای اعتباری بانکها افزایش یافته و آنها مجبور به افزایش نرخهای بهره پیشنهادی شده باشند. در این زمینه، خرید اوراق دولتی توسط بانکها در هفتههای اخیر میتواند یکی از عواملی باشد که به تنگنای اعتباری آنها دامن زده باشد. با این حال با توجه به محدودیت منابع بانکها، آمارها نشان میدهند سهم بالایی از این اوراق از طریق عملیات ریپو در اختیار بانک مرکزی قرار گرفته و عملا تامین مالی غیرمستقیم از بانک مرکزی رخ داده است. بنابراین احتمال میرود که مانند نیمه اول سال، بدهی بخش دولتی به بانکها یکی از عوامل فشار بر منابع آنها بوده باشد چرا که از سمت سیاستهای پولی بانک مرکزی و نیز خروج سپردهها، شواهدی برای اثرگذاری منفی بر منابع بانکها مشاهده نمیشود.

در مجموع این موارد باعث شده تا نرخهای بهره در بازار طی هفتههای اخیر روند صعودی به خود بگیرند و از طرف دیگر به طور همزمان شاهد افت بیش از 50هزار واحدی شاخص کل بورس از ابتدای دی ماه باشیم و به نظر میرسد که با ادامه این وضعیت و عدمتغییر جدی در سیاستهای پولی بانک مرکزی، بازار سهام از ناحیه نرخهای بهره امید چندانی به رشد نداشته باشد. با این حال رشد حدود 2هزار تومانی دلار نیما در هفتههای گذشته به محدوده 39500 تومان عاملی بوده که از کاهش بیشتر بازار سهام جلوگیری کرده و از طرف دیگر افزایش قیمت دلار و سکه در بازار آزاد به عنوان نماگری از انتظارات تورمی نیز میتوانند به عنوان محرکی برای رشد بازار سهام عمل کنند.

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات

راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات  حجت الاسلام مهدوی ارفع در سوگ فرزندش نشست

حجت الاسلام مهدوی ارفع در سوگ فرزندش نشست  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  اهمیت ایمنی و امدادرسانی در حمل و نقل جاده ای

اهمیت ایمنی و امدادرسانی در حمل و نقل جاده ای