فرصتی جدید یا تهدیدی پنهان؟

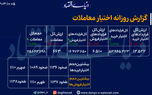

عاطفه چوپان : روند معاملات اخیر بورس تهران حکایت از تحولی معنادار دارد؛ رشد سهام خرد و متوسط در مقابل افت نمادهای شاخصساز. این واگرایی که در افزایش شاخص هموزن و همزمان کاهش شاخصکل نمود یافته، نشانهای از جابهجایی جریان نقدینگی به سمت صنایع کوچکتر است. چنین تحولی، علاوهبر آنکه جذابیت سهام خرد را برجسته میکند، مسائل عمیقتری را درباره ساختار بازار و رفتار سرمایهگذاران نمایان میسازد.

افزایش تقاضا برای سهام کوچکتر معمولا به دلایل گوناگونی رخ میدهد. نخستین دلیل، کاهش اعتماد به نمادهای بزرگ و شاخصساز است. این نمادها که معمولا تحتتاثیر مستقیم سیاستهای کلان اقتصادی یا ابهامات بینالمللی هستند، در شرایط فعلی بازار نتوانستهاند جذابیت لازم را برای سرمایهگذاران حفظ کنند. در مقابل، سهام خرد و متوسط به دلیل نسبتهای P/E پایینتر و قابلیت رشد سریعتر در بازههای زمانی کوتاه، به گزینههای مطلوبتری برای سرمایهگذاران حقیقی تبدیل شدهاند.

دومین عامل، جذابیت صنایع کوچکتر برای سرمایههای خرد است، درحالیکه نمادهای بزرگ نظیر فلزات اساسی، پتروشیمیها یا بانکیها با ریسکهای سیستماتیک دستوپنجه نرم میکنند، صنایع کوچکتر نظیر داروییها یا غذاییها به دلیل حاشیه امن بیشتر و نقدشوندگی مناسبتر، بستری امنتر برای ورود سرمایه فراهم کردهاند. اما این روند چه پیامدهایی میتواند داشتهباشد؟ در کوتاهمدت، رشد سهام خرد و متوسط میتواند به افزایش امیدواری سرمایهگذاران و حتی جذب جریانهای نقدی جدید به بازار منجر شود. این مساله باعث تقویت شاخص هموزن شده و از منظر روانی، محرکی برای رشد بازار بهشمار میآید، اما در بلندمدت، اگر این روند به ضعف مداوم در نمادهای شاخصساز منجر شود، میتواند پیامدهای منفی برای کل بازار داشتهباشد.

یکی از خطرات عمده این واگرایی، کاهش نقدشوندگی نمادهای شاخصساز است. شرکتهای بزرگ نقش ستون فقرات بازار سرمایه را ایفا میکنند و عدمتوجه به آنها میتواند به ضعف ساختاری منجر شود. کاهش جذابیت این نمادها همچنین بر صندوقهای سرمایهگذاری بزرگ که وابستگی بالایی به نمادهای شاخصساز دارند، اثر منفی خواهدداشت. خروج پول از این صندوقها- همانطور که اخیرا مشاهدهشده- نشانهای از زنگ خطر برای بازار محسوب میشود.

از سوی دیگر، حرکت سرمایه به سمت سهام خرد و متوسط ممکن است نشاندهنده افزایش فعالیتهای سفتهبازی باشد. اگر سرمایهگذاران تنها بهدنبال سود کوتاهمدت در این سهام باشند، بازار از هدف اصلی خود- تامین مالی شرکتها و جذب سرمایههای بلندمدت- فاصله خواهد گرفت.

برای مدیریت این شرایط، نیاز به رویکردی چندجانبه از سوی سیاستگذاران بازار سرمایه وجود دارد. تقویت تقاضا در نمادهای شاخصساز از طریق اعمال سیاستهای حمایتی، کاهش ابهامات اقتصادی و سیاسی و همچنین ارائه مشوقهایی برای ورود سرمایههای پایدار به بازار میتواند به بازگشت تعادل کمککند.

پیشیگرفتن سهام خرد و متوسط از نمادهای بزرگ، در عینحال که فرصتی برای رشد و پویایی بازار در کوتاهمدت محسوب میشود، در صورت مدیریت نادرست، میتواند تهدیدی برای پایداری بازار باشد. پرسش کلیدی اینجاست که آیا این تغییر روند، نشانهای از بازگشت اعتماد به بازار است یا تنها بازتابی از ضعف اعتماد به صنایع بزرگ و شاخصساز؟

پاسخ این پرسش به توانایی بازار در جذب جریانهای نقدینگی جدید و ایجاد جذابیت برای همه سطوح سرمایهگذاران وابسته است، اگرچه رشد سهام خرد میتواند بهمعنای فرصتهای جدید باشد، اما بدون تقویت ساختار نمادهای شاخصساز، این روند پایدار نخواهد بود.

حبس کودک 3 ساله داخل کشو از زمان تولد توسط مادرش

حبس کودک 3 ساله داخل کشو از زمان تولد توسط مادرش  جدول افزایش قیمت بنزین را ببینید/ وضعیت تغییرات در عید نوروز

جدول افزایش قیمت بنزین را ببینید/ وضعیت تغییرات در عید نوروز  بابک زنجانی آزاد شد؟

بابک زنجانی آزاد شد؟  دانلود آهنگ خاص و بی نظیر اجتماعی سارینا از شاهین نجفی

دانلود آهنگ خاص و بی نظیر اجتماعی سارینا از شاهین نجفی  ایران سومین کشور تربیتکننده مهندس در جهان است

ایران سومین کشور تربیتکننده مهندس در جهان است  پیش بینی بازار خودروی ترکیه در سال 2025

پیش بینی بازار خودروی ترکیه در سال 2025  فوری/ رونمایی از بنزین 50 هزار تومانی!

فوری/ رونمایی از بنزین 50 هزار تومانی!  کدام مدل فر توکار بوش را بخریم؟

کدام مدل فر توکار بوش را بخریم؟  نرخ جدید عوارض آزادراههای دولتی ابلاغ میشود

نرخ جدید عوارض آزادراههای دولتی ابلاغ میشود  علت سقوط هواپیمای آذربایجان در قزاقستان چه بود؟

علت سقوط هواپیمای آذربایجان در قزاقستان چه بود؟  بلوجونیور از 7 طرح جدید برای کارتهای بانکی خود رونمایی کرد

بلوجونیور از 7 طرح جدید برای کارتهای بانکی خود رونمایی کرد  نتایج ویروسهای تنفسی شناسایی شده؛ آنفلوآنزا در راس ویروسهای در گردش کشور

نتایج ویروسهای تنفسی شناسایی شده؛ آنفلوآنزا در راس ویروسهای در گردش کشور  متن تبریک کریسمس | 70 پیام کریسمس فارسی و انگلیسی باکلاس

متن تبریک کریسمس | 70 پیام کریسمس فارسی و انگلیسی باکلاس  افت ده درصدی میانگین ارزش معاملات؛ آیا بورس منتظر اصلاح است؟

افت ده درصدی میانگین ارزش معاملات؛ آیا بورس منتظر اصلاح است؟