به گزارش خبرگزاری مهر، مسکن همواره یکی از مهمترین نیازهای مردم است. طبق اصل ۳۱ قانون اساسی، داشتن مسکن متناسب با نیاز حق هر فرد و خانواده ایرانی است و دولتها موظف هستند که با رعایت اولویت برای آنهایی که نیازمندترند به خصوص روستانشینان و کارگران، زمینهی اجرای این اصل را فراهم کنند.

اما در یک دههی اخیر، بیتوجهی دولتها به این اصل قانون اساسی و تأمین مسکن مردم، این اصل اساسی را به حاشیه راند؛ در دههی اخیر، نیازهای مردم به مسکن از جانب دولتهای گذشته بیپاسخ ماند و با افزایش این درخواستها و بیتوجهی به آن، احساس دور شدن از این نیاز اساسی در مردم تشدید شد. البته کار به همینجا ختم نشد؛ بیپاسخ ماندن نیاز مسکن مردم، تأثیر زیادی در هزینههای مردم داشته است به طوری که طبق بررسیهای صورت گرفته، هزینههای مسکن بیش از ۶۰ درصد سبد خانوار را در سالهای اخیر تشکیل داده است.

در همین رابطه، رئیس مرکز پژوهشهای مجلس در یک مصاحبه، سهم هزینههای مسکن در سبد خانوارهای شهری ایران را بین ۶۰ تا ۷۰ درصد معرفی کرد و تاکید داشت: این در حالی است که میانگین این شاخص در جهان ۱۸ درصد است و در دامنه نوسانات حدوداً ۱۵ تا ۲۵ درصد است.

بیتوجهیهای صورت گرفته در یک دههی اخیر نسبت به موضوع مسکن و از طرفی، افزایش تقاضا برای مسکن سبب شد تا تأمین این نیاز مردم، به یکی از اولویتهای دولت جدید تبدیل شود. طرح نهضت ملی مسکن، با هدف تأمین سالانه یک میلیون واحد، یکی از برنامههای دولت سیزدهم است که هماکنون مورد پیگیری قرار گرفته است اما در این مسیر، با مشکلاتی مواجه است؛ مشکلاتی از جنس عدم همکاری برای تأمین این تعداد مسکن!

وضعیت تأمین مالی پروژه ساخت مسکن

مهمترین سوالی که در رابطه با تأمین یک میلیون واحد مسکن در سال مطرح میشود، این است که هزینهی این پروژه از کجا تأمین خواهد شد؟ به نظر میرسد که جواب این سوال مشخص است، بانکها مهمترین پاسخ به این سوال هستند.

بانکها در کشور نقش مهمی را در پیشرفت و توسعه پذیرفتهاند و بانک محور بودن اقتصاد کشور نیز امری غیرقابل انکار است؛ رجوع اکثر بنگاهها و تولیدیها به بانک برای تأمین سرمایههای در گردش خود، در سالهای اخیر به طور قابل ملاحظهای مشهود است.

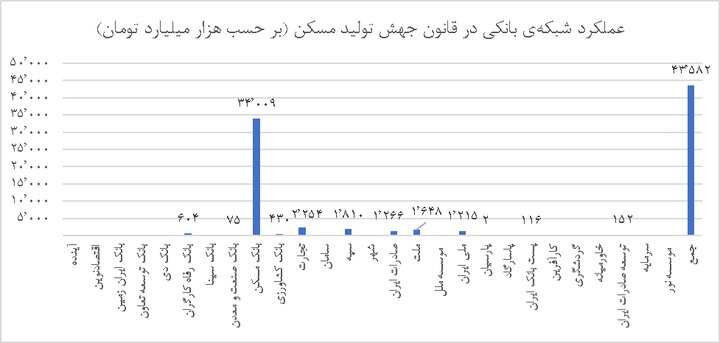

با این وجود، بررسی میزان تسهیلات داده شده توسط شبکهی بانکی مشخص میکند که اصولاً بخش کوچکی از تسهیلات شبکهی بانکی کشور مربوط به تسهیلات بخش مسکن است که آن هم عمدتاً توسط بانک مسکن اعطا میشود و عملاً بقیهی بانکها تسهیلات مسکن اعطا نمیکنند. نمودار زیر، عملکرد شبکهی بانکی در قانون جهش تولید مسکن را نشان میدهد که در این میان، تنها بانک مسکن به این بخش تسهیلات پرداخت کرده است.

محمدرضا رضایی، رئیس کمیسیون عمران مجلس، ضمن اشاره به ضرورت قانونی بانکها در پرداخت تسهیلات ساخت مسکن گفت: در قانون جهش تولید مسکن بانکها مکلف شدهاند که ۳۶۰ هزار میلیارد تومان در سال اول و با افزایش سالانه متناسب با نرخ تورم از محل منابع تسهیلاتی خود به حوزه مسکن اختصاص دهند که متأسفانه همکاری لازم را در این سالها نداشتند و امسال نیز مجدداً بر آن تاکید کردیم. ضمن اینکه در خصوص عدم همکاری بانکها با قوه قضائیه مکاتبه کردیم و این موضوع در حال بررسی و پیگیری است.

مقایسه وضعیت تسهیلات مسکن در ایران و دنیا

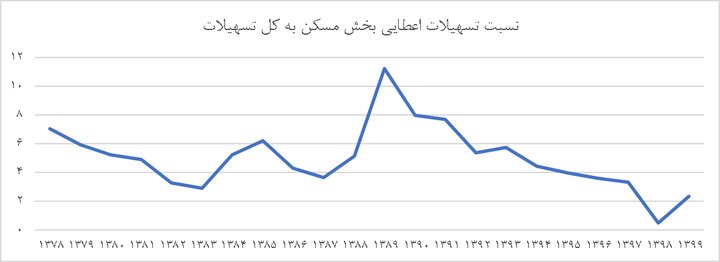

طبق نمودار زیر، در حالی نسبت تسهیلات مسکن به کل تسهیلات شبکهی بانکی در کشور و در برخی از سالها به ۳.۸ درصد میرسد که این عدد در سوئیس ۴۸.۸ و در هلند ۱۸.۹ درصد است. البته با حدف سهم بانک مسکن که عمدهی تسهیلات مسکن را اعطا میکند، این نسبت حتی به عدد ۰.۴ درصد نیز میرسد.

وامی که به مسکن داده نمیشود، صرف چه میشود؟

سوال اینجاست که علیرغم نیاز مردم به ایجاد سرپناه، چرا بانکها در اعطای وام مسکن عملکرد بسیار بدی را از خود به نمایش میگذارند؟ این سوال را میتوان از منظر اقتصاد کلان نیز پاسخ داد. از یک سو، نرخ بهره در بازار بانکی، برابر با ۲۳ درصد بوده و نرخ تورم در بهمن ماه امسال، برابر با ۴۷ درصد بوده است. از این رو، بانک در هر فقرهی اعطای تسهیلات، ۲۵ درصد با زیان همراه است. از طرف دیگر، سازوکار اعتبارسنجی در شبکهی بانکی همواره در حالهای از ابهام بوده و از این جهت، بانکها در اعطای تسهیلات میتوانند کاملاً دلبخواهی عمل کنند.

بنابراین، از یک سو بانکها میتوانند به صورت دلبخواهی به افراد تسهیلات اعطا کنند و از سوی دیگر، با وجود این شرایط تورمی، هر فقره اعطای تسهیلات برای بانک با زیان همراه خواهد بود. ماحصل این دو عامل خود را به این صورت نشان میدهد که بانک زیان حاصل از اعطای تسهیلات را به جان میخرد و در عوض، تنها به نزدیکان و آشنایان خود وام اعطا میکند؛ یعنی در بانکها، یک فرایند از جیب همگان به جیب نزدیکان، در حال شکلگیریست.

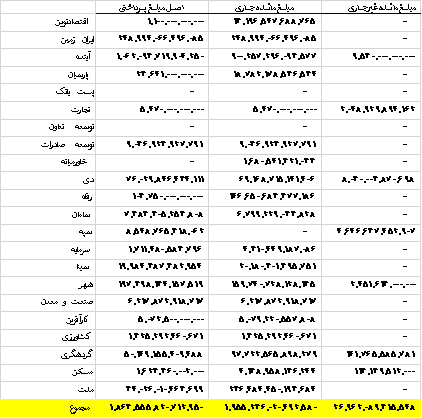

اطلاعات تسهیلات و تعهدات کلان و اشخاص مرتبط شبکهی بانکی که در سایت بانک مرکزی به صورت فصلی بروزرسانی میشود، خود گواه این مدعیست.

|

جدول ۱ - وضعیت تسهیلات و تعهدات به اشخاص مرتبط بر اساس اطلاعات منتشرشده در تاریخ مربوط به تا پایان آذر

|

بر اساس اطلاعات تسهیلات بانکها به اشخاص مرتبط با خودشان، اصل مبلغ پرداختی شبکه بانکی به اشخاص مرتبط با بانکها تا پایان آذرماه برابر با ۱۸۶ هزار میلیارد تومان بوده است. البته نکتهی مهم دیگر این است که حدود ۲ هزار و ۷۰۰ میلیاد تومان، مبلغ ماندهی تسهیلات غیرجاری بوده که از موعد بازپرداخت آن گذشته است.

تأمین مالی مسکن مردم، اولویت اول بانکها

بنابر آنچه که گفته شد، لازم است تا شبکهی بانکی به جای اینکه از سپردههای مردم و قدرت حاکمیتی خلق پول که در اختیار آنها قرار داده شده است، در موارد نامناسب و به نزدیکان خود تسهیلات اعطا کنند، به تأمین مالی طرح نهضت ملی مسکن که هم نیازهای اساسی مردم را برطرف میکند و از طرفی فشار هزینهها به مردم را کاهش میدهد، بپردازند و نقش محوری خود در پیشرفت و توسعه کشور را به خوبی ایفا کنند.

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  جملات تولدت مبارک پسرم (جملات زیبای تبریک تولد مادر به پسر)

جملات تولدت مبارک پسرم (جملات زیبای تبریک تولد مادر به پسر)  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  بهترین فیلمها و سریالهای سال 2024 به انتخاب مجله تایم

بهترین فیلمها و سریالهای سال 2024 به انتخاب مجله تایم  زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  60 درصد مردم خارج از الگو، انرژی مصرف میکنند

60 درصد مردم خارج از الگو، انرژی مصرف میکنند  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم