توهم دلاری در بازار سرمایه

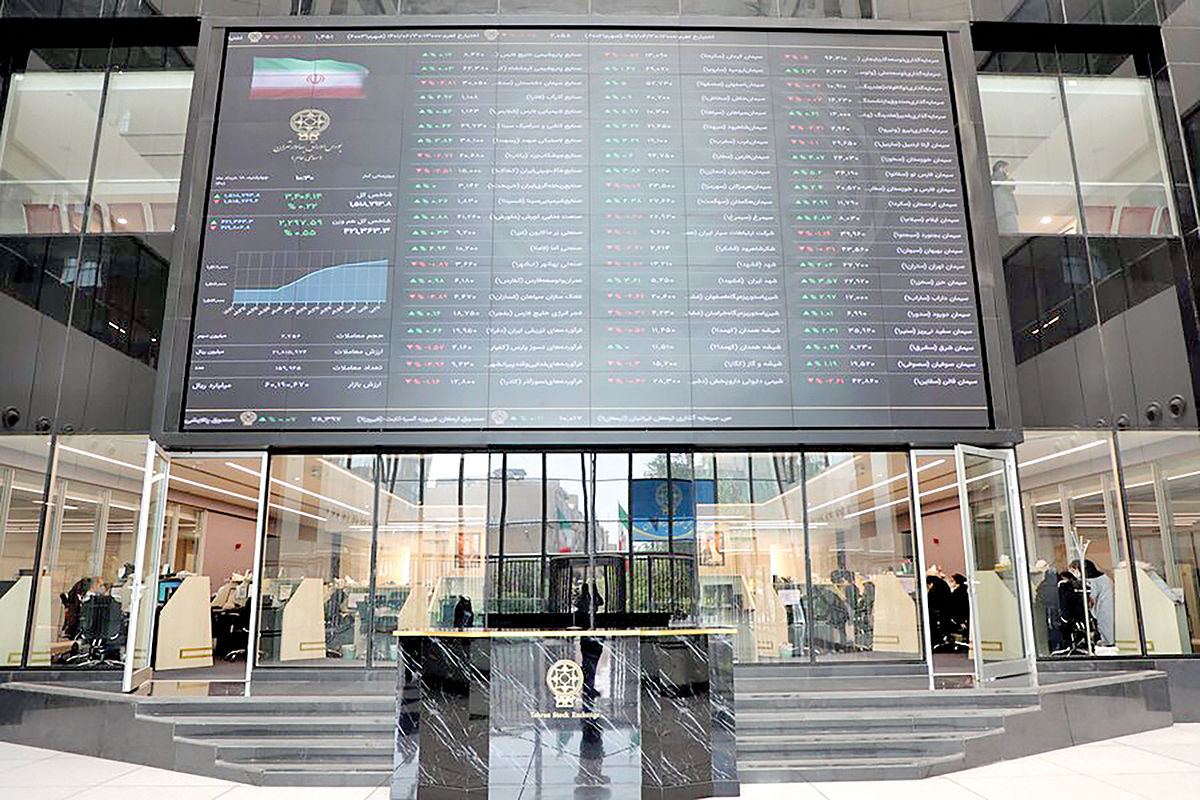

دنیای اقتصاد : شاخص کل بورس تهران در پایان معاملات دوشنبه سنگینترین ریزش خود از ابتدای سال را تجربه کرد. ریزش بیش از ۲۲هزار واحدی نماگر اصلی بورس در روزگذشته در حالی رقم خورد که شاخص هموزن نیز با ۳۲۲ واحد کاهش سرانجام متوقف شد. پس از صعود قدرتمند بورس در ۱۰ روز گذشته دیروز نشانههای افزایش احتیاط و تردید خریداران همگام با رشد قیمتها آشکار شد.

بررسی رفتار معاملهگران در روز گذشته نشان میدهد که طی روزهای اخیر هراس بورسیها از عبور شاخص ۲میلیون واحدی، مهمترین عامل موثر بر عقبنشینی نسبی فعالان بازار سرمایه در کنار بلاتکلیفی سیاستگذارهای اقتصادی و تحولات فرامرزی است، برخی کارشناسان «معاملههراسی» اخیر سرمایهگذاران را به عبور شاخص از کانال ۲میلیون واحدی نسبت میدهند که از آغاز رکود سنگین بورس از مرداد سال۹۹ بارها کام سرمایهگذاران را به تلخی کشانده و مانع از تداوم رشد بازار شده است. در روزهای گذشته بارها سهامداران با مقایسه شاخص دو میلیونی در دو مقطع کنونی و سال ۹۹ نسبت به کند شدن یا درجا زدن قیمتها پس از یک روند صعودی ابراز نگرانی کردند. این در حالی است که به گفته کارشناسان بازار سرمایه، مقایسه شاخص در دو مقطع فوق کاری صحیح نیست. برخی دیگر نیز با استناد به ارزش دلاری بورس در سال ۹۹ بر این باورند که بازار سهام صرفا در حال جبران جاماندگیهای ماههای گذشته است. به این ترتیب افزایش حجم دادوستدها در هفته اخیر نشانه متقنی در جهت تایید استحکام روند مثبت بازار به شمار نمیرود.

اما آیا قیاس شاخص ۲میلیون واحدی در دو بازه زمانی مختلف امری صحیح است؟ کارشناسان در این خصوص اظهارات متفاوتی به میان میآورند. در همین رابطه احمد اشتیاقی، کارشناس بازار سرمایه ضمن انتقاد از این قیاس معالفارق به «دنیای اقتصاد» گفت: مقایسه شاخص کل بورس در این دو مقطع از زوایای مختلفی قابلبررسی است. مقایسه شاخص در دو دورهای که هیچ شباهتی به یکدیگر ندارند منجر به «معاملههراسی» و «انحراف سهامداران» خواهد شد. با بررسی آنچه در وضعیت اقتصادی و سیاسی کشور در سال ۹۹ رخ داد بهوضوح میتوان دریافت که شرایط کنونی با وضعیت دو سال و نیم گذشته تغییرات قابلملاحظهای یافته است.

در ۲۰ مرداد ۹۹ قیمت دلار نیمایی در سطح ۱۶۵۰۰تومان معامله میشد؛ این در حالی است که بهای نیمایی اسکناس آمریکایی در مرکز مبادلات هم اکنون در حدود ۳۹هزار تومان است. افزایش بیش از دو برابری نرخ مذکور نشان میدهد محصولاتی که فروش آنها با این نرخ انجام شده در وضعیت فعلی در چه جایگاهی قرار دارند. علاوه بر این موضوع، در سال ۹۹ دلار ۴۲۰۰ (ترجیحی) نیز مورد استفاده برخی از صنایع بود؛ ارزی که از ابتدای امر با حواشی بسیاری مواجه بود و نهتنها کاهش قیمت تمامشده را به دنبال نداشت حتی به موجهای تورمی نیز دامن زد. او با بیان اینکه بررسی مختصات عددی بازار نیز نشان میدهد P/ E بازار در سال ۹۹ چه تفاوتهای شگرفی با قیمتهای کنونی دارد، عنوان کرد: برخی سرمایهگذاران در روزهای گذشته به طور مستقیم ارزش دلاری بازار را در دو مقطع مدنظر قرار دادهاند. از این منظر میتوان دریافت که ارزش دلاری بازار تا قبل از ریزش ۹۹ در حدود ۴۰۰میلیارد دلار برآورد شده است.

این در حالی است که ارزش بازار۱۴۰۲ با احتساب دلار ۲۸۵۰۰تومانی در حدود ۱۸۰ میلیارد دلار است که بیش از نصف ارزش دلاری آن مقطع را در خود گنجانده است. اما این امر سبب نمیشود تا سرمایهگذاران نسبت به بازار سهام بیتفاوت باشند یا در ادامه راه دچار انحراف در تصمیمگیری شوند. آنطور که شواهد نشان میدهد برخی از سرمایهگذاران متاثر از این نوع نگرش در تله قیاس گیر افتادهاند. نتیجه این رفتار عقبنشینی سهامدار و نوسانهای فرسایشی خواهد بود. این شرایط نامطلوب در حالی است که برنامههای اقتصادی سیاستگذار نیز در بخشهای مرتبط با نرخگذاری هنوز به قطعیت نرسیده و در ابهام است.

به گفته این کارشناس، قرار گرفتن شاخص کل در ابرکانال ۲میلیون واحدی به اندازهای جذاب است که نباید این وضعیت را با دورههای مشابه مقایسه کرد.او در همین رابطه گفت: با توجه به تغییرات به وجود آمده در وضعیت متغیرهای کلان اقتصادی اثرگذار در کنار شاخصهای جدید تورمی، بازار سهام وضعیت متفاوتی نسبت به گذشته را تجربه خواهد کرد. بنا بر انتظارات تورمی،P/ E بازار به سمت افزایشی گام خواهد برداشت. همزمان با ورود جریانات پولی جدید سودآوری شرکتها با تغییرات مثبت روبهرو خواهد شد و از P/ E سنتی خود (در سطح ۶) اوج خواهد گرفت، به گونهای که همزمان با افزایش انتظارات تورمی، امکان پیشروی P/ E بازار به سطح ۸ نیز وجود دارد. مختصات بازار سرمایه با توجه به شرایط متغیرهای اثرگذار بر این بازار در وضعیت متفاوتی نسبت به ۹۹ قرار دارد.

بنابراین بورس کنونی را صرفا باید با خودش مقایسه کرد. به این ترتیب باید گفت شرایط بازار با شاخص ۲میلیون واحدی کنونی نزدیک به ارزش ذاتی خود است. اگر جریان بازار به مرور به نظاره ورود پول بنشیند، انتظار میرود شاخص به کانالهای بالاتر نیز سرک بکشد، اما اگر جریان ورود پول به بازار با اختلال مواجه شود قدر مسلم بازار اصلاحی مختصر را به رخ سهامداران خواهد کشید. این موضوع به منزله سقوط نماگر اصلی بورس و از دست رفتن ابرکانال ۲میلیونواحدی نخواهد بود و نگرانی چندانی برای اتفاق احتمالی مذکور وجود ندارد. اشتیاقی یکی از مهمترین دلایل موجود برای عدم مقایسه شاخص ۲میلیون واحدی در دو مقطع متفاوت را حباب قیمتی در اغلب نمادها دانست و گفت: پرواضح است که موضوع انحراف قیمتها از ارزش ذاتی یا همان تشکیل حباب در بازارسهام یکی از عوامل اصلی افت تاریخی ۹۹ محسوب میشود که کارشناسان در این مورد اتفاق نظر دارند. حرکت بازیگران غیرتحلیلی و رفتار هیجانی سرمایهگذاران خرد انحراف قیمتها از ارزش ذاتی آن را ناگزیر کرد و بازار را مجبور به تخلیه این حباب کرد. اما هم اکنون اکثر سهام عاری از هرگونه حباب قیمتی هستند.

بلاتکلیفی بورس با ارز ۲۸۵۰۰

او در ادامه اظهاراتش به عوامل اثرگذار بر روند صعودی بورس پرداخت و عنوان کرد: تکلیف دولت با ارز نیمایی روشن نیست. اظهارات ضد و نقیض از سوی سیاستگذار سیگنال منفی به بورس میدهد. تاکید رئیس کل بانک مرکزی بر دلار ۲۸۵۰۰هزار تومانی مجددا اهالی بازار سرمایه را شوکه و وارد فاز جدیدی از ابهام کرد. حتی میتوان گفت ریزش بیش از ۲۲هزارواحدی شاخص کل در روز گذشته نیز ناشی از رفتار بانک مرکزی در قبال ارز نیمایی بوده است. سیاستگذار اقتصادی در اواخر سال ۱۴۰۱ اعلام کرد منابع ارزی شرکتهای بورسی براساس عرضه و تقاضا قیمتگذاری میشود و فروش ارز به نرخ ۲۸۵۰۰ حذف شده است؛ این مهم با تصمیم اخیر بانک مرکزی مبنی بر تعیین دستوری نرخ مذکور تا حدود زیادی بر اماواگرهای این بخش افزوده است.

با توجه به نرخ خوراک پتروشیمیها نیز به نظر میرسد دولت برنامه منطقی برای این بخش در نظر ندارد. دعوای مسوولان بر سر قیمتگذاری خودرو نیز که از سال گذشته لطمات جدی بر بازار سهام وارد کرده بود مجددا در سال جدید به موضوع بحثبرانگیز تبدیل شده است. این دو عامل سهامداران را با تردید معاملاتی مواجه میکند که در نهایت از سرعت رشد شاخص میکاهد. درحالحاضر سرمایهگذاران نمیدانند تصمیماتی که برای بازار خودرو اتخاذ میشود به نفع نمادهای خودرویی است یا به ضرر آنها.

با این اوصاف میتوان گفت موارد متعددی در مقاطع مختلف زمانی بر سودآوری و ارزشگذاری شرکتها اثرگذارند که تغییر هر یک از آنها موجب تغییر مسیر قیمتهای سهام میشود؛ از اینرو ذکر این نکته از اهمیت بسزایی برخوردار است که فعالان بورس تهران باید در هر دوره زمانی تحولات چند متغیر را بهطور همزمان زیر نظر بگیرند تا از دام نااطمینانی نجات یابند.

زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات

راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات  نیما میرزازاد دروازهبان سپاهان محروم شد + علت محرومیت

نیما میرزازاد دروازهبان سپاهان محروم شد + علت محرومیت  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  مروری بر سرتیتر روزنامههای کشور و مهمترین تیترهای اقتصادی؛ امروز 27 آذر 1403

مروری بر سرتیتر روزنامههای کشور و مهمترین تیترهای اقتصادی؛ امروز 27 آذر 1403  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ