رنگ بورس تا پایان بهار

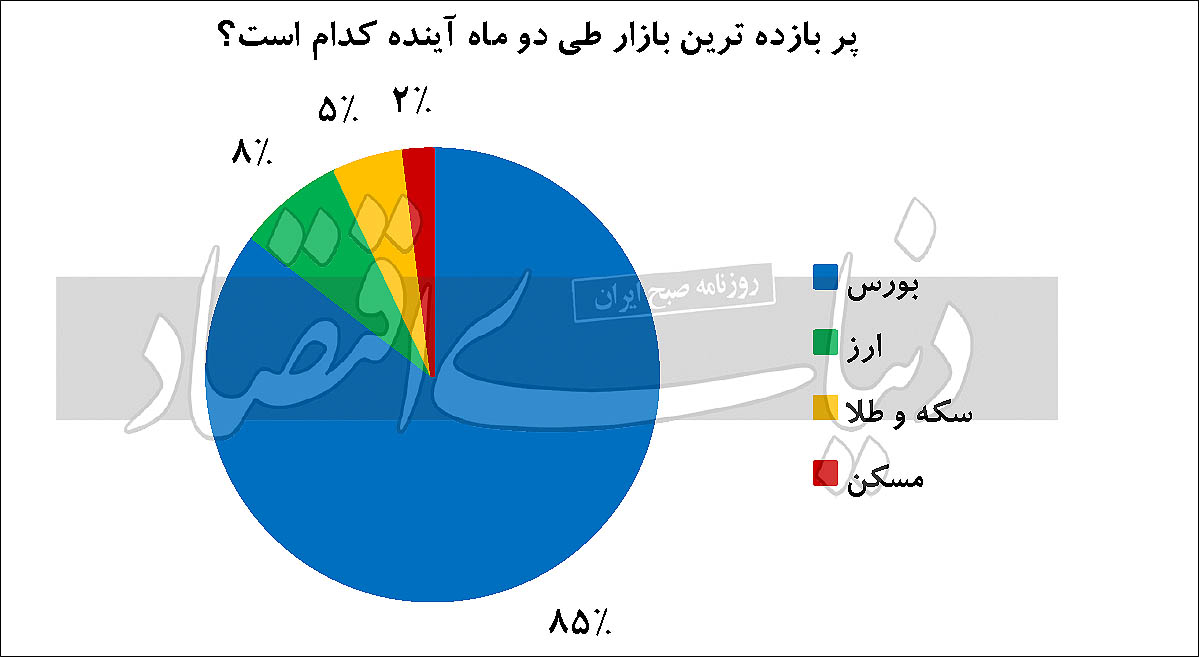

دنیایاقتصاد- مسعود کریمی : در نخستین نظرسنجی سال ۱۴۰۲، در اجماعی متشکل از ۴۰ نفر از صاحبنظران اقتصادی، «دنیایاقتصاد» به ارزیابی چشمانداز بورس تا پایان فصل بهار پرداخته است. از نکات حائز اهمیت این نظرسنجی میتوان به این مهم اشاره کرد که ۸۵ درصد از کارشناسان معتقدند بورس تهران در ماههای اردیبهشت و خرداد همچنان در رتبه نخست به لحاظ کسب عایدی قرار خواهد داشت، سایر بازارهای رقیب نیز به مراتب بازدهی کمتری را تجربه میکنند. حذف کامل قیمتگذاری دستوری و عدم دخالت در سازوکار بازار عواملی هستند که باعث صعود پایدار میشوند.

بورس اوراقبهادار تهران نخستین ماه سالجاری را با رشد قابلملاحظه نماگرهای سهامی به اتمام رساند و توانست به لحاظ کسب بازدهی موقعیت مطلوبی را نسبت به سایر رقبا به خود اختصاص دهد.

در شرایطی که عایدی اسکناس آمریکایی ۷۱/ ۷درصد و سکه ۵۳/ ۲درصد در مجموع ماهی که سپری شد بهثبت رسید، حال به روایت آمار و ارقام نماگر اصلی بازار سهام ۵۵/ ۱۸درصد رشد و شاخص هموزن با ۳۰درصد بازدهی توانستند صدر فهرست بازارهای مالی را از آن خود کنند. درنظرسنجی پایان سالگذشته «دنیایاقتصاد»، آینده بازارها در سال۱۴۰۲ موردبررسی قرار گرفت. براساس این نظرسنجی، کارشناسان بازار سرمایه معتقد بودند که بورس در سالآینده در مقایسه با بازارهایی نظیر دلار، طلا، مسکن و خودرو بیشترین بازدهی را خواهد داشت.

به اینترتیب «دنیایاقتصاد» با توجه به تحقق پیشبینیهای سالگذشته در نخستین نظرسنجی سال۱۴۰۲ به چشمانداز بورس تا پایان فصل بهار پرداخته است. در این نظرسنجی که متشکل از اجماع ۴۰ نفر از صاحبنظران اقتصادی است پیشبینی از میزان رشد بورس تا پایان فصل بهار، اینکه اساسا کدام گروهها مورد استقبال جامعه سرمایهگذاران قرار خواهند گرفت، ثبات بورس در چیست، پربازدهترین بازار کدام است و چه متغیری میتواند بیشترین تاثیر را در بورس ۱۴۰۲ داشته باشد مورد ارزیابی قرار گرفتهاست. آنچه پیداست، تداوم افزایش نماگرهای بورسی با شیب متعادل و رو به بالا همچنان دور از انتظار کارشناسان بازار سرمایه نیست، هرچند که در مسیر صعودی تا پایان بهار طبعا شاخصکل بورس تهران با فراز و فرودهایی مقطعی همراه است.

در این میان سهام صنایع و شرکتهایی که دلارمحور هستند از شانس بیشتری برای رشد برخوردار خواهند بود. بهعبارت دیگر سرمایهگذاران با توجه به وضعیت حاکم در معاملات و انتظاراتی که نسبت به روند آتی بازار سهام دارند همچنان دلاریها را بهعنوان پیشتار معاملات درنظر میگیرند و عمدتا معتقدند که بازار با لیدری ارز میتواند به لحاظ جذب نقدینگی وضعیت بهمراتب مطلوبتری را به نمایش بگذرد. در این میان همچنان از قیمتگذاری دستوری بهعنوان بزرگترین ریسک دادوستدها از نگرش فعالان اقتصادی یاد میشود. دخالت در سازوکار بازار نیز میتواند مانع از تداوم صعود بورس به ارقام بالاتر شود.

با چنین پیشفرضهایی اما بورس به لحاظ کسب عایدی از شانس بهمراتب بالاتری نسبت به سکه و طلا، ارز و مسکن برخوردار خواهد بود. در اینجا نرخ تورم میتواند بهعنوان عامل اثرگذار در پیشرانی بورس نقش ایفا کند.

چشمانداز بهاری بازار

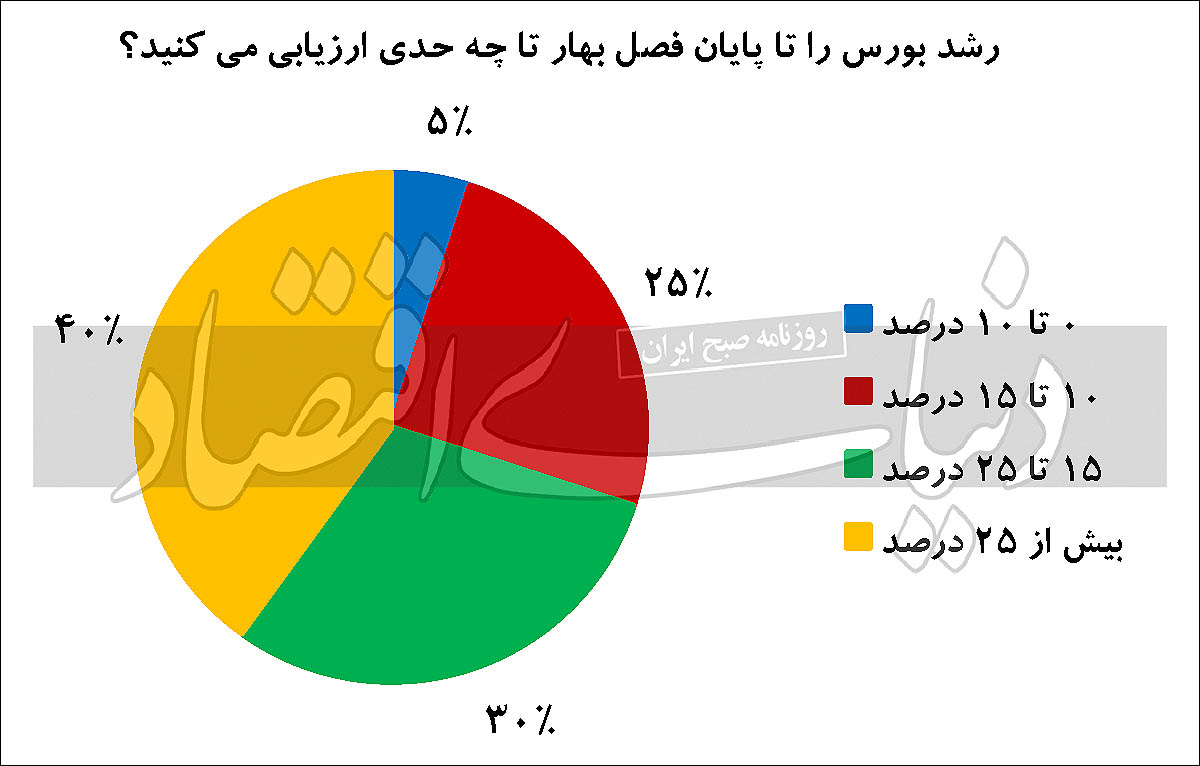

رشد بورس تا پایان فصل بهار از نگرش فعالان بورسی ارقام متعددی را به نمایش گذاشته است اما نکته حائزاهمیت اینجاست، درحالیکه شاخصکل بازار موفق به کسب بازدهی 55/ 18درصدی تا پایان فروردین ماه شد اکنون40درصد از کارشناسان بازار سرمایه افزایشی بیش از 25درصد را برای 2 ماه پیشروی معاملات در بازار سهام متصورند؛ این در حالی است که رتبه بعدی مرتبط به رشدی بالغ بر 15 تا 25درصدی میشود که دقیقا 30درصد از دیگر شرکتکنندگان درنظرسنجی به آن رای دادهاند. در این میان دیگر فعالان بورسی که عمدتا از نحوه پاسخگویی به سوال اینگونه استنباط میشود که نگرشی چندان مثبت نسبت به روند آتی ندارند اما همچنان برآیند معاملات را برای اردیبهشت و خرداد ماه مثبت ارزیابی میکنند، معتقدند که افزایش 10 تا 15درصدی و دسته دیگر صفر تا 10درصدی از قابلیت تحقق برخوردار است بهنحویکه به ترتیب 25درصد و 5درصد از شرکتکنندگان چنین ارزیابی از آینده بازار دارند. آنطور که بهنظر میرسد بورس تهران میتواند افزایشی بیش از 40درصدی را برای 3 ماه نخست سالجاری بهثبت برساند. در این میان ریسکهایی همچون اقتصادی و سیاسی (بیشتر نشاتگرفته از سیاست خارجه) میتوانند اعداد و ارقام فوق را با تغییرات محسوسی همراه کنند. نباید فراموش کرد که وزن ریسک داخلی (اعمال قوانین خلقالساعه و غیرکارشناسی از سوی برخی نهادها) میتواند از وزن بیشتری نسبت به سایر عوامل، از جمله ریسکهای سیستماتیک و گاهی خارجی برخوردار باشد.

پیشروی دلاریها

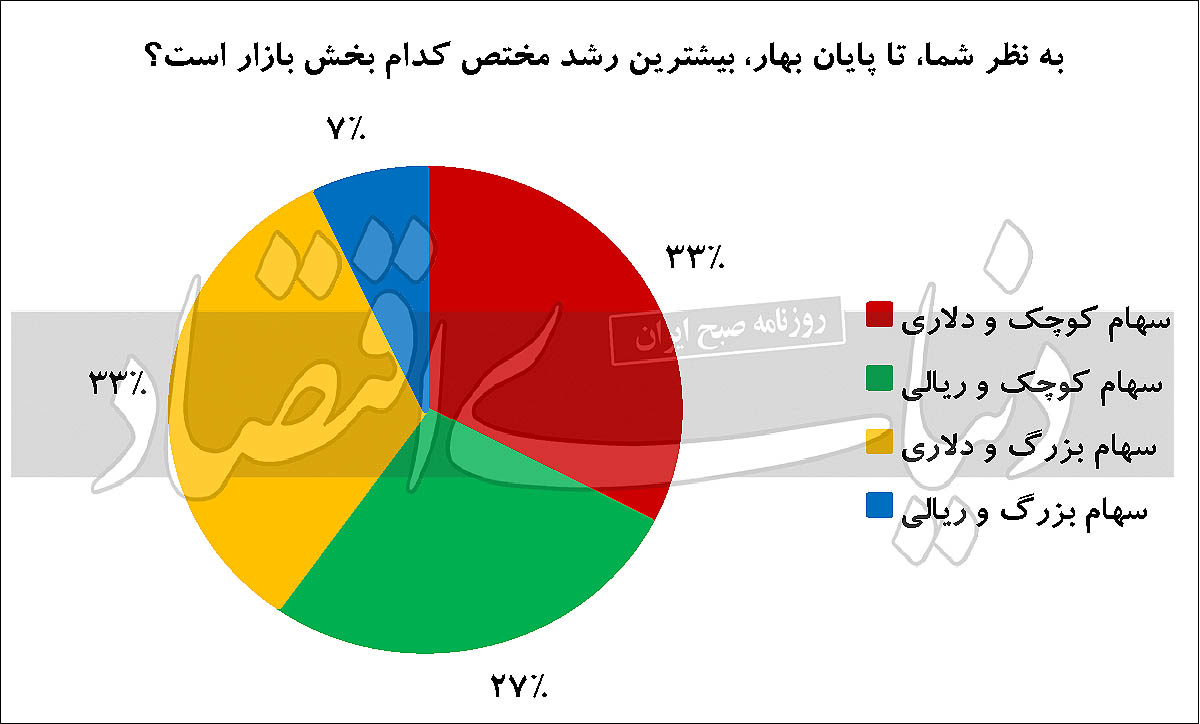

در دیگر پرسش که بیشترین رشد را کدام بخش بازار تجربه خواهد کرد نیز مشاهده میشود که 2گزینه، نخست سهام کوچک و دلاری و دیگری سهام بزرگ و دلاری هر کدام بهطور مجزا 33درصد از آرا را به خود اختصاص دادهاند. با توجه به اینکه دلار در سطوح همچون 50 و 51هزارتومان در نوسان بوده و به اعتقاد فعالان بورسی، سهام دلاری با سطوحی بهمراتب کمتر از نرخ ارز در بازار آزاد یا بهعبارتی نرخ حواله ارزی در محدوده 38هزار و 500تومان در حال قیمتگذاری است، در نتیجه بازار سهام در بعد دلاری همچنان از ظرفیت قابلتوجهی برای رشد برخوردار خواهد بود.

در این میان نباید فراموش کرد که فاصله قابلملاحظه میان ارزها میتواند حاشیه امنی را برای بخشی از ذینفعان در سایه ایجاد کند. بهرهبرداری از رانت ایجاد شده؛ در واقع از زیان سرمایهگذاران فعال در این بخش نشات میگیرد که در ادامه بهطور مستقیم وارد جیب دلالان میشود.

به هر ترتیب فارغ از سهام کوچک و بزرگ دلاری که هر دو در رتبه نخست قرارگرفتند، آنچه در خروجی نظرسنجی مشاهده میشود این است، سهام کوچک وریالی در رتبه سوم با 27درصد آرا از توانایی جذب سرمایه از سوی معاملهگران بورسی برخوردار خواهند بود. در این میان سهام بزرگ و ریالی نیز از نگرش تنها7درصد فعالان میتوانند بستری را برای دریافت پول فراهم کنند.

آنطور که پیداست، صاحبنظران بورسی در بعد سیاست خارجه وزن چندانی به احیای مجدد برنامه جامع اقداممشترک ندادهاند. هرچند بهبود روابط با جهان عرب در ماههای پایانی سالگذشته از جمله دستاوردهای سیاست خارجه کشور بود و عمدتا برخی از فعالان بورسی این مهم را مقدمهای برای احیای برجام درنظر میگرفتند اما تا به اینجای کار خبری از بازگشت به میز مذاکرات نیست، در نتیجه با سناریوی عدمحصول توافق در زمینه برجام همچنان صنایع دلاری از شانس بیشتری برای برندهشدن در فصل بهار برخوردار هستند. در این میان مطابق با پیشبینیهای صورتگرفته گروههای عمدتا ریالی همچنان بهعنوان رقیب جدی برای دلاریهای بورس تهران محسوب نخواهند شد.

چگونگی تثبیت در صعود

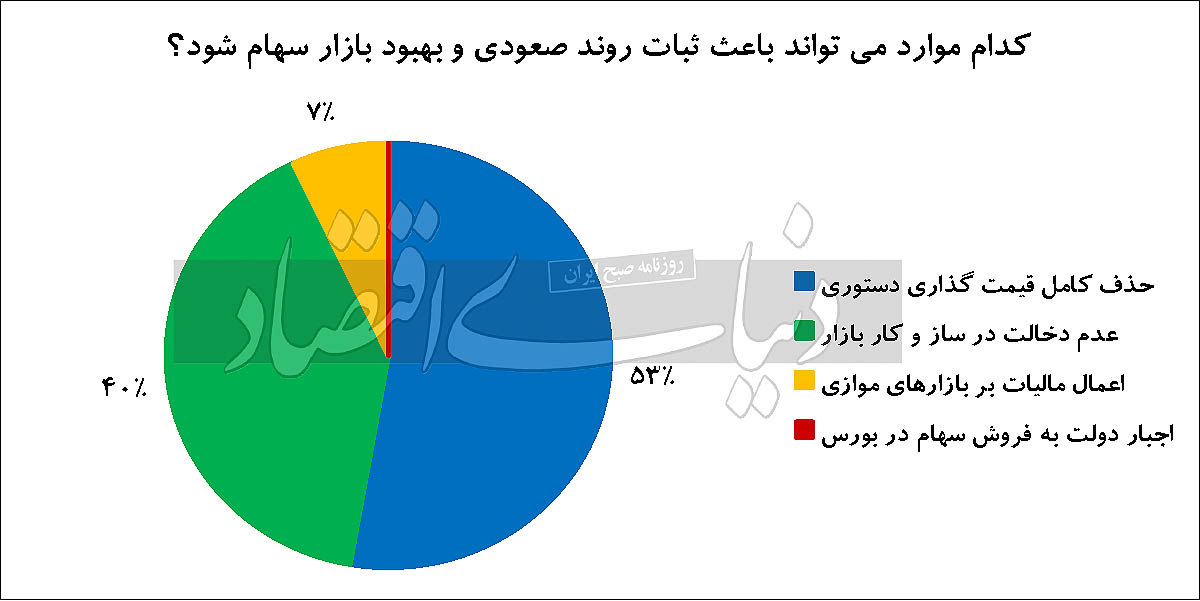

ثبات در روند صعودی توام با بهبود بازار سهام از دیگر موارد حائزاهمیتی است که سرمایهگذاران بورسی در جستوجوی آن هستند. بازاریها بیش از دو سالو نیم نهتنها روند صعودی جدی را تجربه نکردند بلکه بارها به لحاظ سیاستگذاریهای بعضا غیرکارشناسی کارآیی خود را در برهههای مختلف و قابلتوجه زمانی از دست دادند. حال 53درصد از شرکتکنندگان درنظرسنجی حذف کامل قیمتگذاری دستوری را عامل مهمی در تثبیت وضعیت صعودی بازار درنظر میگیرند. عمدتا فعالانی که صاحب چنین نگرشی هستند معتقدند که در هر بازاری، بهخصوص بازار سرمایه قیمتگذاری دستوری و عبور از سازوکار شفاف بازار که مبتنی بر عرضه و تقاضاست، نهتنها به زیان بنگاههای بورسی تمام خواهد شد، بلکه ضرر سرمایهگذاران، تشدید بیاعتمادی به بازار هدف، بیانگیزگی برای فعالیت در بخش مولد اقتصاد کشور، لطمه به فضای سالم کسبوکار و ... را در پی خواهد داشت، بنابراین به اعتقاد بیش از نیمی از کارشناسان حذف چنین امری در فرآیند معاملاتی بورس1402 میتواند بهبود بازار سهام را در پی داشته باشد. عدمدخالت در سازوکار بازار که در رتبه دوم ایجاد ثبات در روند صعودی بازار سهام جای گرفته؛ در واقع 40درصد از آرای 40 صاحبنظر بورسی را به خود اختصاص دادهاست. دخالت در سازوکار بازار را در حقیقت میتوان بهعنوان نمونه مشابه قیمتگذاری دستوری تلقی کرد. در شرایطی که قانونگذار بیتوجه به تبعات دستورالعملهای یکشبه با هدف ایجاد کنترل یا مدیریت یک بخش از معاملات، سایر بخشها را با اختلال مواجه میکند، حذف دخالت در سازوکار بازار میتواند منجر به پویایی دادوستدها در بازار سهام نیز شود.

اعمال مالیات بر بازارهای موازی از نگاه 7درصد شرکتکنندگان درنظرسنجی میتواند منجر به ثبات در روند صعودی و بهبود بازار سهام شود. هرچند چنین عاملی در تثبیت روند روبهرشد شاخصهای سهامی بیتاثیر نیست اما نباید فراموش کرد که حذف دومورد پیشین دارای وزن بهمراتب بیشتری در محاسبات سرمایهگذاران خواهد بود. در شرایطی که بازار از نرخگذاریهای یکطرفه و دخالتهای بیثمر عبور کند آنقدر شرایط برای سرمایهگذاری در بورس اوراقبهادار تهران جذاب خواهد شد که دیگر نیازی به عواملی همچون ایجاد مالیات برای سایر بازارهای موازی نیست. اتفاقا در چنین وضعیتی، این سرمایهگذار است که میان بازارهای مالی میتواند رویکرد مطلوبی را در جهت اتخاذ تصمیم با هدف تزریق منابع مالی با راهبرد کسب بیشترین عایدی به بخشهای مختلف اقتصاد درنظر بگیرد. در این حالت بازاری که از ظرفیت بیشتری در حوزه ایجاد عایدی برخوردار است طبعا شانس بیشتری نیز خواهد داشت.

در گزینه دیگر اجبار دولت بهفروش سهام در بورس اشاره شدهاست، نکته جالب اینجاست که هیچیک از کارشناسان بازار سرمایه در محاسبات خود به این مهم اشاره نکردهاند. بهعبارتی اجبار دولت بهفروش سهام در بازاری که از عواملی همچون قیمتگذاری و دخالت عبور کردهاست تا حدودی بیمعنی خواهد بود. در این بازار شرکتی که از ارزندگی برخوردار نباشد طبعا جایی در پرتفوی سرمایهگذاران بورسی نیز ندارد.

بورس 85درصدی

همانطور که در ابتدای گزارش اشاره شد در فروردین ماه سال1402 بورس تهران به لحاظ کسب بازدهی در صدر فهرست بازارهای مالی قرار گرفتهاست.

پیشبینیهای سالگذشته «دنیایاقتصاد» نیز از پیشروی بورس درمیان سایر بازارهای مالی در بورس 1402 نیز حکایت داشت، اما اکنون بازاری که طی چند سالاخیر بدترین عملکرد را به لحاظ کسب بازدهی در مقایسه با سایر بازارهای مالی کشور بهثبت رساند به روایت نظرسنجی، تا پایان فصل بهار بهعنوان بازاری پیشرو درنظر گرفته میشود. 85درصد از 40صاحبنظر بورسی معتقدند که بورس تهران در ماههای اردیبهشت و خرداد همچنان در رتبه نخست به لحاظ کسب عایدی قرار خواهد گرفت. در این میان 8درصد از فعالان، اسکناس آمریکایی را بهعنوان دیگر مأمن جذب پول و ثبت بیشترین بازدهی درنظر میگیرند؛ این در حالی است که سکه و طلا با 5درصد و مسکن با 2درصد توانایی ثبت بیشترین بازدهی را در ماههای پیشرو از نگاه کارشناسان اقتصادی خواهند داشت. به باور کارشناسان بازار سرمایه، بورس 1402 نهتنها از ظرفیت جبران عقبماندگی در زمینه کسب عایدی برخوردار است بلکه زمینه برای پیشتازی و فاصلهگیری از سایر رقبا به لحاظ کسب بازدهی نیز همچنان وجود دارد. نباید فراموش کرد که اشباع بازارهایی نظیر دلار، سکه و طلا در حقیقت موضوعی است که میتوان بهعنوان محرک رشد بورس تهران از آن یاد کرد. بازارهایی که دیگر پتانسیل برای رشد ندارند و گاهی با توجه به شرایط تورمی کشور میتوانند افزایشهایی محدود و نه بهطور شارپ را تجربه کنند.

بورس و تورم

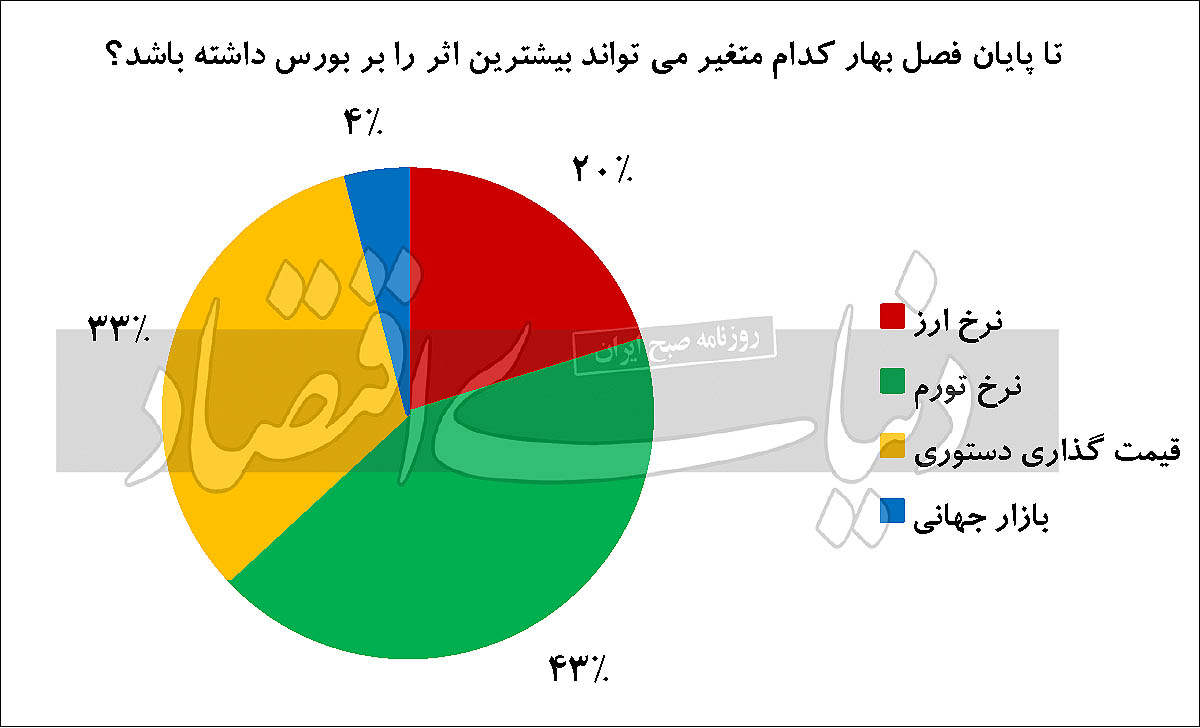

بیشترین عامل اثرگذار در رشد نماگرهای بورسی تا پایان فصل بهار به عاملی تحتعنوان نرخ تورم بازمیگردد. در نخستین نظرسنجی سالجاری 43درصد از مشارکتکنندگان به معیار تورم اشاره کردند. تورمی که در سالگذشته 5/ 46درصد برآورد شدهبود به ظن فعالان اقتصادی در سالجاری نیز در صورت عدمتغییر در پارامترهای اثرگذار در حوالی 50درصد خواهد بود. آنچه پیداست، انتظارات تورمی به حدی بالا بوده که میتواند در صورت ورود تورم به بورس قیمت سهام بنگاههای بورسی را با افزایش قابلملاحظهای همراه کند. همانطور که در سالگذشته تجربه شد، تورم برای نخستینبار در صعود نرخ اسکناس آمریکایی ظهور خود را به نمایش گذاشت، بهنحویکه نرخ ارز تا محدودههایی بهمراتب بالاتر از سطوح فعلی نیز افزایش یافت. در ادامه تورم توانست به سکه طلا، مسکن، خودرو و حتی بخش عمدهای از کالاهای اساسی نیز رخنه کند. بهاینترتیب بازارهای موازی اثرات تورمی را در افزایش قابلملاحظه نرخها به تصویر کشیدند. در این میان بورس تهران همانند سنت همیشگی از تورم جا ماند و بهعنوان آخرین بازار، در ادامه تورم را در نرخهای خود لحاظ خواهد کرد. اکنون که بازار سهام در نرخهایی جذاب قرار گرفتهاست با ورود تورم طبعا شرایط متفاوتی را تجربه خواهد کرد. قیمتگذاری دستوری که 33درصد از کارشناسان به آن رای دادهاند نیز میتواند در صورتیکه سیاستگذار عقبنشینی در این زمینه نداشته باشد تا پایان فصل بهار شرایط معاملاتی در بخش مولد اقتصاد را با تعدیلاتی مواجه کند. در ادامه از نرخ ارز بهعنوان سومین عامل اثرگذار در بورس یاد شده که 20درصد از آرای فعالان بورسی را به خود اختصاص دادهاست. این مهم میتواند در صورت نوسان در خروجی صورتهای مالی و بهطور کلی عملکرد شرکتها نمایان شود.

بازارهای جهانی با 4درصد پایینترین رتبه را از آن خود کردند. هرچند سیگنالهایی که از سوی فدرالرزرو آمریکا به بازار سهام ایران مخابره میشود همچنان از تداوم سیاستهای انقباضی این نهاد حکایت دارد اما این بخش از فعالان معتقدند که تا پایان نخستین فصل از سالجاری متغیر بازارهای جهانی میتواند بیشترین اثر را در عملکرد بورس تهران داشته باشد.

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  60 درصد مردم خارج از الگو، انرژی مصرف میکنند

60 درصد مردم خارج از الگو، انرژی مصرف میکنند  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  جملات تولدت مبارک پسرم (جملات زیبای تبریک تولد مادر به پسر)

جملات تولدت مبارک پسرم (جملات زیبای تبریک تولد مادر به پسر)  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  بهترین فیلمها و سریالهای سال 2024 به انتخاب مجله تایم

بهترین فیلمها و سریالهای سال 2024 به انتخاب مجله تایم