سرویس دیدگاه مشرق - در چارچوب اقدام نظامی روسیه در اوکراین که بیش از یک سال است ادامه دارد و جنگ تحریمی که غرب علیه روسیه به راه انداخته است، ضرورت یافتن منابع داخلی و خارجی برای تأمین مالی توسعه پایدار روسیه و حل مشکلات اجتماعی در مقیاس بزرگ در حال تبدیل شدن به یک امر کلیدی است.

یکی از زمینههای امیدوارکننده ممکن است استفاده فعالان اقتصادی داخلی از سازوکارهای نظام مالی مبتنی بر اصول و موازین اسلام – صنعت مالی اسلامی Islamic financial industry (IFI) باشد که در کنار بخش بانکی، شامل بازار اوراق بهادار و سیستم بیمه میشود. در ۲۱ دسامبر ۲۰۲۲، دومای دولتی فدراسیون روسیه در اولین قرائت پیش نویس قانون فدرال در مورد راه اندازی آزمایشی بانکداری اسلامی Islamic banking (IB) در روسیه را تصویب کرد.

توسعه IFI در قرن بیست و یکم، علیرغم سطح بالای درگیری در خاورمیانه و سایر مناطق، بحران مالی جهانی ۲۰۰۸-۲۰۰۹، موج اعتراضی بهار عربی در سالهای ۲۰۱۰-۲۰۱۲ و همهگیری کووید-۱۹در سالهای ۲۰۲۰-۲۰۲۲، دوام خود را ثابت کرد.

بر اساس منبع تحلیلی “REFINITIV”، داراییهای اسلامی در سراسر جهان در سال ۲۰۲۱، ۱۷ درصد (براساس سایر منابع – ۱۸ درصد) افزایش یافته است که در مقابل پویایی رشد متوسط داراییهای بانکهای سنتی ۱ درصد است. مجموع داراییهای IFIs به ۴ تریلیون دلار رسید که ۷۰ درصد آن (۲٫۸ تریلیون دلار) در بخش بانکداری بود. ارزش کل اوراق بهادار اسلامی (صکوک به زبان عربی) در سال ۲۰۲۱ با ۱۴ درصد افزایش به ۷۱۳ میلیارد دلار رسید.

تا حدی، رشد شدید بانکداری اسلامی به دلیل افزایش تعداد مسلمانان در جهان بود (تا ۲۰ می۲۰۲۳ – ۲، ۰۰۹ میلیون نفر، یعنی بیش از یک چهارم جمعیت جهان؛ پیش بینیها برای سال ۲۰۳۰ – ۲، ۲۰۰ میلیون نفر یا ۲۶٫۴ درصد).

بر اساس گزارش بانک جهانی، رشد تولید ناخالص داخلی تنها اقتصاد کشورهای عربی برای سالهای ۲۰۱۱-۲۰۲۱ به ۱۲٫۶ درصد (از ۲٫۵۴ به ۲٫۸۶ تریلیون دلار) رسید.

همه اینها باعث افزایش تقاضا برای خدمات مالی در عصر دیجیتالی شدن جهانی شده و دسترسی به خدمات بانکداری اسلامی را گسترش داده است.

در ابتدای سال ۲۰۲۲، تعداد ۲۱٫۵۰۰ بانک اسلامی در جهان وجود داشت که از این تعداد تنها ۳۱۶ بانک (کمی بیش از ۱٪) به طور کامل از احکام اسلام (شریعت) پیروی میکردند. علاوه بر این در بانکهای سنتی ۲۵۰ «پنجره اسلامی» وجود داشت.

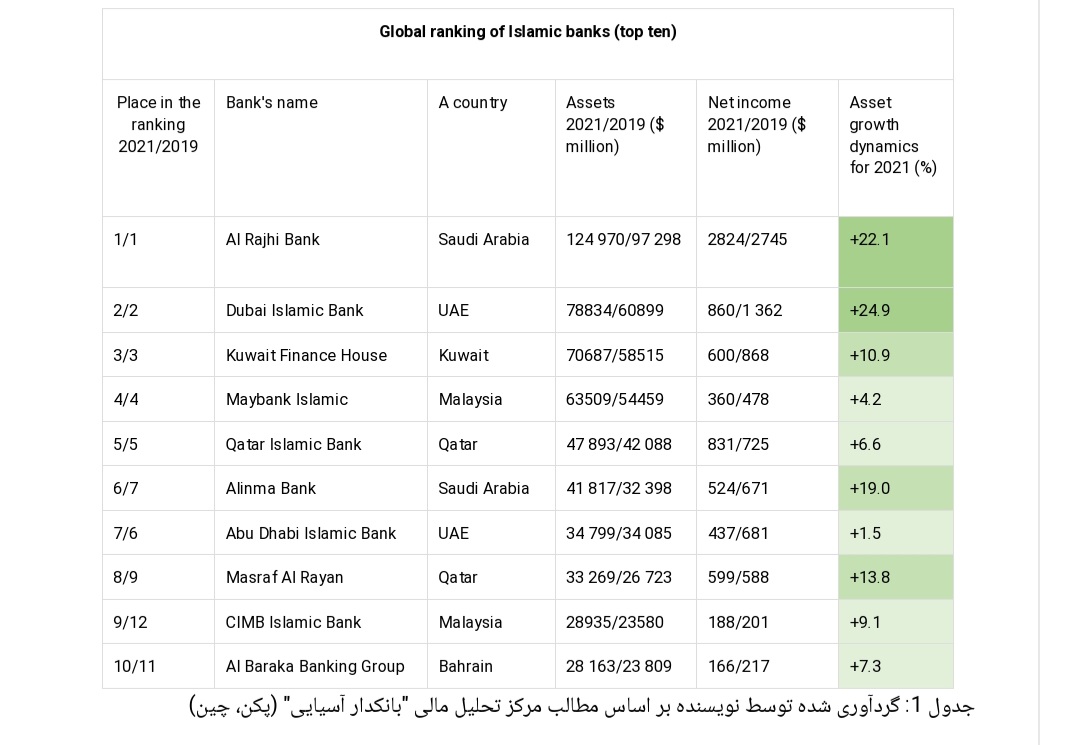

تحریک مالی، ایدئولوژیک و قانونی توسط سازمانهای بینالمللی و دولتهای منفرد برای گسترش IFI، که جغرافیای آن در ابتدای سال ۲۰۲۲ به شرح زیر بود، عامل مهمی در IB باقی ماند (جدول ۱ را ببینید).

بانکهای اسلامی در ۱۰۰ بانک برتر در ۱۳ کشور از ۲۲ کشور عضو اتحادیه عرب (LAS) از جمله تا حدودی فلسطین، در ۲۱ کشور از ۵۷ کشور سازمان همکاری اسلامی (OIC) و خارج از جهان عرب و اسلام در کنیا، تایلند و سری لانکا فعالیت میکنند.

در همان زمان، همانطور که از جدول ۲ مشاهده میشود، جایگاه رهبری در صنعت مالی اسلامی جهانی توسط پادشاهیهای عربی و کشورهای آسیای جنوب شرقی عضو OIC اشغال شده است.

کلید موفقیت و حاشیه ایمنی IFI نه تنها توسط مسائل مرتبط با جمعیت یا تأثیرات خارجی، بلکه شاید تا حد زیادی، به دلیل جذابیت این سیستم در چشم مشتریان شرکتی و افراد تعیین میشود. نکته کلیدی بانکداری اسلامی، به گفته کارشناسان، مشارکت است – زمانی که یک بانک به یک سرمایه گذار تبدیل میشود، ریسکها و سودها را با مشتریان به اشتراک میگذارد و به ذات یک شرکت سرمایهگذاری و یک بانک کلاسیک تبدیل میشود.

انسان گرایی و ارتباط ناگسستنی با اخلاق از جمله مزایای بانکداری اسلامی است.

منطقی است که به اختصار موارد ممنوعیت را ذکر کنیم که اصلیترین آنها ممنوعیت ربا است: بانکهای اسلامی حق کسب سود وام و ارائه سود سپردهها، دریافت جریمه دیرکرد را ندارند. اعتماد به آینده با حذف عدم قطعیت (غرر) حاصل میشود: در هنگام تماس با بانک، مشتری باید اطلاعات کامل را ارائه دهد و بانک باید از عبارات مبهم در قرارداد خودداری کند و اجازه کارمزدهای پنهان را ندهد.

به عنوان بخشی از ممنوعیت سود بدون تلاش (میسیر)، قرعه کشی و معاملات با اوراق بهادار مشتقه مجاز نیست، که در مورد خرید سهام یا وجوه قابل معامله در بورس (اوراق بهادار آماده) اعمال نمی شود.

ممنوعیت تأمین مالی فعالیتهای حرام، تأمین مالی اعمال ممنوعه در اسلام (مصرف گوشت خوک یا الکل، تولید محصولات تنباکو، ساخت مهمات) را مجاز نمیداند. تمام محدودیتهای فوق در تعدادی از رویه های IS در نظر گرفته شده است.

با توجه به ممنوعیتهای میسیر و غرر، مؤسسات IFI، در خدمت مشتریان شرکتی، تلاش خود را بر بخش واقعی اقتصاد – سرمایه گذاری در ساخت و ساز، صنعت، کشاورزی، فعالیتهای علمی – متمرکز میکنند و به این ترتیب به توسعه پایدار کمک میکنند.

در کار با افراد، مزیت بانکداری اسلامی انسانیت است.

در موضوعات مرتبط با شرایط دشوار زندگی – به عنوان مثال، از دست دادن سلامتی یا درآمد، بانکداری اسلامی چهره خود را به سمت مشتریان برمیگرداند.

یعنی اصل رومی باستان “Debes, ergo potes” در ترجمه روسی “شرایط تعهدات را لغو نمیکند” که به عنوان شعار توسط بانکهای سنتی فدراسیون روسیه استفاده می شود، در اینجا اعمال نمی شود. این مورد در IB پیش بینی نشده است: بدهیها حذف میشود (اموال منقول میتواند توسط بانک توقیف شود) یا از طریق دادگاه جمع آوری میشود. جریمههای نقض مفاد قرارداد بانکی در صورت تعهدی به بانک تعلق نمی گیرد، بلکه به پروژههای خیریه (از جمله در قالب سادکا – کمکهای داوطلبانه به افراد نیازمند، به ویژه در ماه مبارک رمضان) تعلق میگیرد.

مزیت بانکداری اسلامی در بحرانهای داخلی و درگیریهای مسلحانه این است که مشتریان این امکان را دارند که بدون جمعآوری بسته بزرگی از اسناد در ازای وثیقه، اغلب برای خرید املاک و مستغلات ، که مربوط به پناهندگان و افراد آواره داخلی است، فورا وجوه دریافت کنند..

در عین حال، این دیدگاه کارشناسان صندوق بین المللی پول که اذعان میکنند در بانکهای اسلامی خطرات بیشتری نسبت به بانکهای سنتی وجود دارد، ارزش توجه دارد.

این امر بر نقدینگی تأثیر میگذارد، زیرا نهادهای IB، متخصص در معاملات کوتاهمدت، به دلیل ممنوعیتهای غرر و مییسر، از فرصت پوشش ریسک از طریق معاملات آتی و اختیار معامله محروم هستند.

بانکهای اسلامی همچنین با خطر عدم انطباق شرعی روبرو هستند، زیرا سپردهگذاران با از دست دادن اعتماد به انطباق بانک با موازین اسلامی، ممکن است بلافاصله شروع به برداشت وجوه خود کنند. در نهایت، سرمایهگذاران اغلب در ابتدا انتظار نرخ بالایی را دارند که در واقع پس از اتمام پروژهها محاسبه میشود و همیشه انتظارات اولیه را برآورده نمیکند.

این واقعیت که تاکنون هیچ نهاد برتر بانکداری اسلامی در روسیه و سایر کشورهای مستقل مشترک المنافع وجود ندارد به معنای عدم وجود نهادهای IFI نیست.

بنابراین، اولین بانک در قزاقستان و کشورهای مستقل مشترک المنافع با کمک امارات متحده عربی “بانک اسلامی “الهلال” به عنوان بخشی از گروه “بانک تجاری ابوظبی” وابسته به صندوق مستقل بزرگ امارات متحده عربی “شرکت سرمایه گذاری Mubadala” تأسیس شد. در مسکو، بانک بدر فورته، که در سال ۱۹۹۱ تأسیس شد، سعی کرد از عناصر بانکداری اسلامی استفاده کند. اما در دسامبر ۲۰۰۶ مجوز آن به دلیل نقض فاحش قانون مبارزه با پولشویی لغو شد.

در مورد مصوبه دومای دولتی در اولین قرائت پیش نویس قانون فدرال در مورد اجرای بانکداری اسلامی، اگرچه از این اصطلاح استفاده نمیشود، و این سند با عنوان”در مورد انجام آزمایش برای ایجاد مقررات ویژه به منظور ایجاد شرایط لازم برای اجرای فعالیتهای تامین مالی شریک در برخی از نهادهای تشکیل دهنده فدراسیون روسیه” مطرح شده، اما جوهره آن بانکداری اسلامی است.

از ۱ فوریه ۲۰۲۳، آزمایشی برای مدت دو سال در جمهوری باشقیرستان، جمهوری داغستان، جمهوری تاتارستان و جمهوری چچن به منظور فراهم کردن زمینه برای ایجاد تغییرات مناسب در قوانین فدراسیون روسیه آغاز شد.

فرض بر این است که بانکها، سازمانهای تامین مالی خرد و احتمالا تعاونیهای اعتبار مصرف کننده در این پروژه مشارکت خواهند داشت.

شایان ذکر است که این لایحه یک واقعیت اساسی جدید ایجاد نمیکند، زیرا بر تجربه بانکداری اسلامی که قبلاً در روسیه انباشته شده است، قرار دارد. از موسسات موجود IFI در بخشهای تابعه فدراسیون روسیه میتوان به موارد زیر اشاره کرد.

به طور خلاصه، ما باید با کارشناسانی موافقت کنیم که پیشنهاد میکنند بدون تاخیر اجرای پروژههای آزمایشی در نهادهای تشکیل دهنده فدراسیون روسیه را به عنوان بخشی از یکی از مدلهای تجاری مشارکت امیدوارکننده که در آسیا و آفریقا آزمایش شده را آغاز کنیم.

جای تعجب نیست که مدیریت Sberbank میزان تامین مالی در پلت فرم اسلامی در روسیه را حداقل ۲۰ میلیارد روبل پیش بینی میکند.

در سه سال آینده چنین اقداماتی از نظر اولویتها در توسعه بخش مالی مفید است، که همانطور که عمل نشان میدهد، در بحبوحه تشدید تحریمهای غرب به شدت در معرض خطرات نوسانات بازار است.

با هزینه IFI، وظایف یافتن ابزارهایی که میتواند رقابت روسیه را در بازار جهانی سرمایه و خدمات افزایش دهد و همچنین تنوع بخشیدن به منابع برای اجرای برنامههای ملی اولویتدار حل می شود.

به قلم: ایگور ماتویف؛ پژوهشگر ارشد موسسه شرق شناسی آکادمی علوم روسیه

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  کدام شغل ها در آینده از بین می روند؟

کدام شغل ها در آینده از بین می روند؟  بهترین فیلمها و سریالهای سال 2024 به انتخاب مجله تایم

بهترین فیلمها و سریالهای سال 2024 به انتخاب مجله تایم  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  جملات تولدت مبارک پسرم (جملات زیبای تبریک تولد مادر به پسر)

جملات تولدت مبارک پسرم (جملات زیبای تبریک تولد مادر به پسر)