سیگنال رخوت از بورس

دنیایاقتصاد -علی عبدالمحمدی : متغیرهای تابلوخوانی بازار سهام در هفتههای اخیر رخوت حاکم بر بورس تهران را مخابره میکنند. ارزش معاملات خرد بازار سهام به سطوح نازلی تقلیل یافته و روند غالب در اغلب روزها، خروج پول حقیقی از گردونه معاملات است. سوالی که در این میان به اذهان بسیاری از سرمایهگذاران خطور میکند این است که آیا پولهای آزادشده در طرح یکپارچه خودرو به سمت بازار سهام روانه خواهد شد یا خیر؟

معاملات اولین روز از هفته آخر خرداد در شرایطی آغاز شد که سرمایهگذاران بازارهای مختلف و در راس آنها بورس تهران همچنان چشمانتظار مشخصشدن تکلیف متغیرهای کلان اقتصادی هستند تا تصمیمات بهینهای را در رابطه با پرتفوی معاملاتی خود اتخاذ کنند. این روزها بازار روند غالب و مسلطی در کلیت خود ندارد و نظارهگر اتفاقات پیرامون است تا با تعیینتکلیفشدن برخی ریسکها و برداشتهشدن سایه ابهام عوامل مختلف بهتر بتواند مسیر معاملاتی آتی خود را مشخص کند. دلار همچنان چشمانتظار مذاکرات است که تاکنون شفافسازی رسمی و دقیقی درباره آن انجام نشدهاست. در هفتههای اخیر فضای سیاسی و اقتصادی کشور آبستن انواع و اقسام خبرهای مختلف درباره توافق ایران با آمریکا، آزادسازی بخشی از پولهای بلوکهشده ایران و تکذیبهای گوناگون در اینخصوص بودهاست. مساله عرضه خودرو در بورسکالا نیز هنوز ابهاماتی دارد و همچنان شاهد مناقشه وزارت صمت، شورایرقابت و سازمان بورس در این موضوع هستیم.

بررسی متغیرهای تابلوخوانی بازار

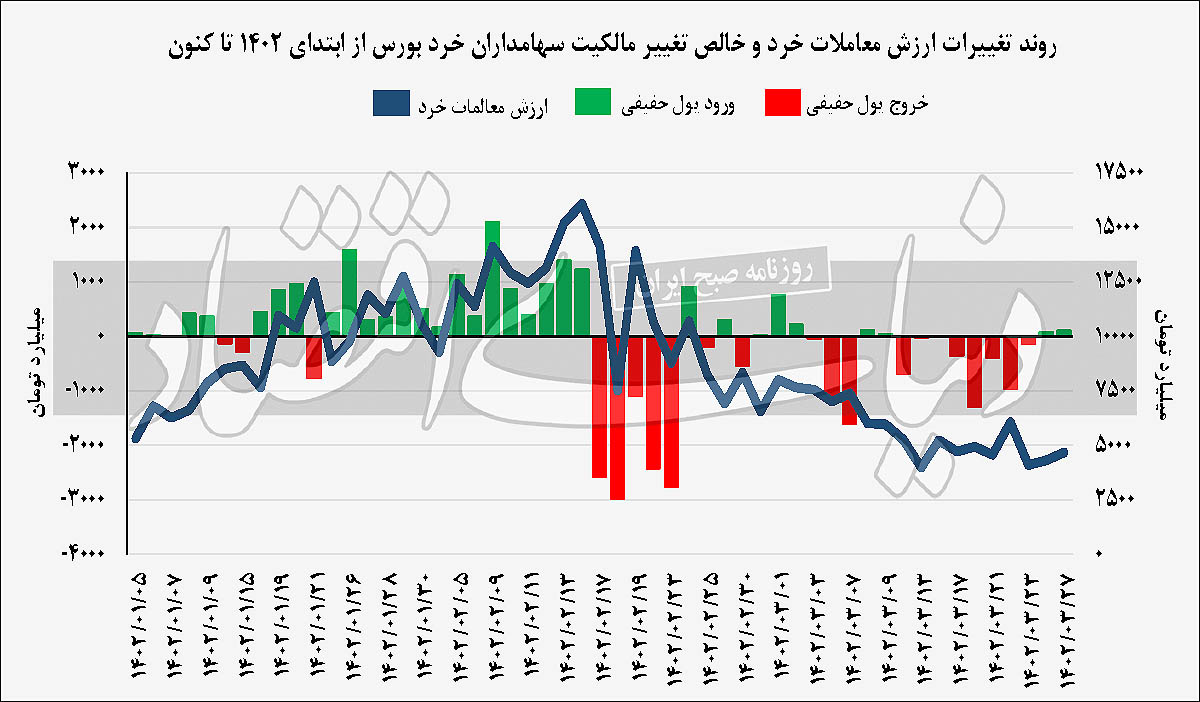

به نظر میرسد بورس تهران برای غلبه بر روزنه امید بهوجود آمده به حمایت متغیرهای دیگری نیاز دارد. بازار در روز گذشته شروع امیدوارکنندهای داشت، اما هرچه که به پایان بازار نزدیکتر شدیم، از شدت مثبتهای بازار کاسته شد. البته نکتهای که در این میان جدی بهنظر میرسد این است که بعد از شروع روند ریزشی قیمتها که از میانههای اردیبهشت آغاز شد، کلیه متغیرهای سیگنالدهنده تابلوخوانی بورس تهران تقریبا به خواب رفتهاند و تا زمانیکه شاهد بهبود شرایط این متغیرها نباشیم، نمیتوان انتظار شکلگیری مجدد روند صعودی را در بازار سهام داشت. پارامترهای ارزش معاملات خرد بازار سهام و تراز نقدینگی حقیقی یا همان ورود و خروج پول حقیقیها به بورس از جمله مواردی هستند که در روندهای صعودی بهعنوان یک چراغ راهنما برای سهامداران عمل میکنند و سرمایهگذاران با بررسی وضعیت این متغیرها میتوانند موعد تغییر روند یا تداوم روند شکلگرفته را پیشبینی کنند. از ابتدای اسفند که بازار سهام حرکت جدی خود را در مسیر صعودی آغاز کرد، شاهد ثبت آمار امیدوارکننده از این دو متغیر آماری بودیم، تا جاییکه ارزش معاملات خرد بازار سهام که شامل سهام و حقتقدم میشود، به ارقامی بیش از 10هزارمیلیارد تومان رسیده بود و همواره شاهد تغییر مالکیت مثبت به نفع پرتفوی حقیقیهای بازار بودیم.

این متغیرهای سیگنالدهنده بازار تا میانههای اردیبهشت وضعیت مناسبی داشتند و به موازات این موضوع شاهد رشد قیمتها در تالار شیشهای بودیم، اما از اواسط اردیبهشت تغییر روند محسوس در این سنجههای آماری قابلردیابی بود و قیمتهای بورس تهران نیز در پیروی از این پارامترها عقبنشینی کردند. بهنظر میرسد تا زمانیکه این متغیرها چراغسبز قوی نشان ندادهاند، نمیتوان به شکلگیری مجدد یک روند صعودی پرقدرت امیدوار بود؛ در واقع به اغما رفتن متغیرهای تابلوخوانی بازار این نکته را به مخاطب یادآور میشود که فعلا پولهای خارجشده در روند نزولی بازار، بهعنوان تماشاگر نظارهگر اوضاع و احوال حاکم بر بازار هستند تا در زمانی مناسب که متغیرهای بنیادی و سیگنالهای تابلوخوانی حکم بر تغییر روند بازار دهند، مجددا به سمت مرزهای بازار سهام روانه شوند. این روزها اکثر مولفههای تاثیرگذار بر روند کلی بازار سهام مانند فصل مجامع، نمودارهای تکنیکالی، بهبود نرخ ارز و تحولات سیاسی در سطح اثرگذاری خوبی قرار دارند، اما ابهامات ذکرشده در ابتدای گزارش مانع از آن میشود که جریان پول دل به دریای خرید بزند و بیشتر نظارهگر اتفاقات اطراف است. با شروع فصل تابستان و ماه تیر بازار با فضای جدیدی مواجه خواهد شد و انتشار گزارشهای عملکرد ماهانه شرکتها در خرداد و صورتهای مالی فصل بهار موجبات خوشبینی و بهبود اوضاع کلی بازار را فراهم خواهد آورد که این موضوع میتواند نقش بیبدیلی در ثبات بازار و حتی مثبتشدن بازار داشته باشد.

وضعیت تکنیکالی و بنیادی بازار

اکثر چارتیستها معتقدند که کف تکنیکالی فعلی بازار همین نقاط فعلی است و اصلاح قویتر قیمتها از این نقاط بسیار بعید است، اما نکتهای که پیرامون آن اختلافنظر زیادی وجود دارد این است که ممکن است بازار گرفتار اصلاح زمانی و فرسایشی شود. درکل میتوان گفت که با اتفاقهایی که در چند وقت اخیر حادث شدهاست، بازار تا حدودی کف واقعی بنیادی و تکنیکالی خود را شناسایی کردهاست و اگر اتفاق خاص و ویژه دیگری رخ ندهد، میتواند به آن تکیه کند. نگرانیهای عمده بازار در وضعیت فعلی منتج از دو عامل است. موضوع اول کمحجمی فعلی بازار است که ناشی از عدماعتماد جریان پول به روند معاملات تالار شیشهای است. موضوع دوم نیز تصمیمات خلقالساعه و اخبار ناگهانی در حوزههای مختلف سیاسی، اقتصادی و مالی است که هریک به فراخور و تناسب اهمیت خود، کلیت بازار سهام یا صنایع مختلف را تحتتاثیر قرار میدهد. برخی از تحلیلگران اعتقاد داشتند که پس از آزادسازی پولهای بلوکهشده در طرح یکپارچه خودرو بخشی از این پولها روانه بازار سهام خواهد شد.

سرریز پول خودرو در بورس

در روز گذشته شاهد تزریق 110میلیاردتومانی پول از سوی حقیقیها به گردونه معاملات سهام بودیم و 50میلیارد تومان نیز به معاملات صندوقهای قابلمعامله بورسی تزریق شد. همانطور که گفته شد این پولهای سرگردان در جستوجوی مامن مناسبی برای سرمایهگذاری هستند، اما به دلیل پارهای از ابهامات موجود در اطراف بورس تهران، فعلا این بازار را زیرنظر دارند تا در زمانی مناسب مجددا راهی مرزهای بازار سهام شوند. برخی از سناریوسازان و سهامداران بدبین بازار سهام اعتقاد دارند که بازار دقیقا از روز ثبتنام خودروها در طرح یکپارچه منفی شد و بعد از اتمام آن و پایان زمان بلوکهشدن پولها میتواند مثبت باشد. البته که این تقارن زمانی برنامهریزی نشده بود، اما طبیعتا در روند بازار سهام تاثیرگذار بودهاست و نمیتوان کتمان کرد، طبیعتا بخشی از جریان پول به سمت ثبتنام در طرح یکپارچه خودرو رفت و ممکن است با مشخصشدن وضعیت بازار در روزهای آتی مجددا راه بازار سهام را در پیش بگیرد.

بسیاری معتقدند که در روزهای اخیر برگشت قیمت دلار از کف 46هزار و 800تومان یکی از مهمترین اتفاقهایی بود که سایه فشار فروش را از سر بازار برداشت.

اثر تزریق پول بانکمرکزی

بانکمرکزی برای تعادل در بازار پول هر زمان پول کمبیاید، به این معنی که بانکها پول لازم برای بستن حسابهای خودشان را نداشته باشند و مجبور به استقراض از بانکهای دیگر یا بانکمرکزی شوند، به اشکال مختلف به آنها پول تزریق میکند و برعکس هر زمان پول بانکها اضافه باشد اصطلاحا آن را جذب میکند. حالا اگر بانکمرکزی در حالتی که پول کم بیاید، پولی به بانکها تزریق نکند، بهخاطر نیاز به استقراض بانکها نرخ بهره بالا میرود و تورم و تلاطم در بازارها کنترل میشود (بهصورت موقت) و اگر در حالتی که پول اضافه باشد، اگر آن را جذب نکند، نرخ بهره کاهش پیدا میکند. یکی از شکلهای وامدادن بانکمرکزی به بانکها قرارداد بازخرید اوراق است، یعنی بانکمرکزی، اوراق دولتی یک بانک را میخرد و به آن بانک پول میدهد و همزمان بانک تعهد میدهد مثلا 7 روز بعد اوراق را مجددا بازخرید کند. به این نوع وامدادن اعتبار قاعدهمند میگویند، به دلیل اینکه به پشتوانه اوراق دولتی انجام میشود و جزو تزریقهای با پشتوانه بهحساب میآید. بانکمرکزی تقریبا چهارماه بود که بهرغم کمبود پول در سیستم بانکی و مشکلات حاد بانکها، تزریق قاعدهمند و قانونی انجام داد و بهشدت جریان سرمایه در کشور را دچار مشکل کرده بود. دلیل این کار جلوگیری از تورم فزاینده بود. حالا با این تزریق میتوان گفت دست و بال بانکها باز و نرخ بهره کنترل و مشکلات جریان سرمایه نیز برطرف میشود. در صورت پایداری این تزریق (یعنی عدمجذب مجدد آن) میتوان انتظار داشت که از اواسط تیرماه شاهد رونق در بازارها باشیم.

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  نیما میرزازاد دروازهبان سپاهان محروم شد + علت محرومیت

نیما میرزازاد دروازهبان سپاهان محروم شد + علت محرومیت  زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات

راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  ویدیو / غول پیکرترین لندکروز ایران؛ این خودرو متعلق به چه کسی است؟

ویدیو / غول پیکرترین لندکروز ایران؛ این خودرو متعلق به چه کسی است؟  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ