لزوم تغییر نگاه در بورس

دنیایاقتصاد – علی عبدالمحمدی : اوضاع و احوال نابسامان این روزهای بورس تهران بهگونهای است که بیت «این زخم خورده را به ترحم نیاز نیست/خیر شما رسیده به ما مرحمت زیاد» از «فاضل نظری» بهترین توصیف از اوضاع بغرنج کنونی است. بازاری که همچنان زخم کاری و چوب تصمیمات خلقالساعه افرادی را میخورد که در نقش دایه مهربانتر از مادر، در این بازار، ایفای نقش میکنند.

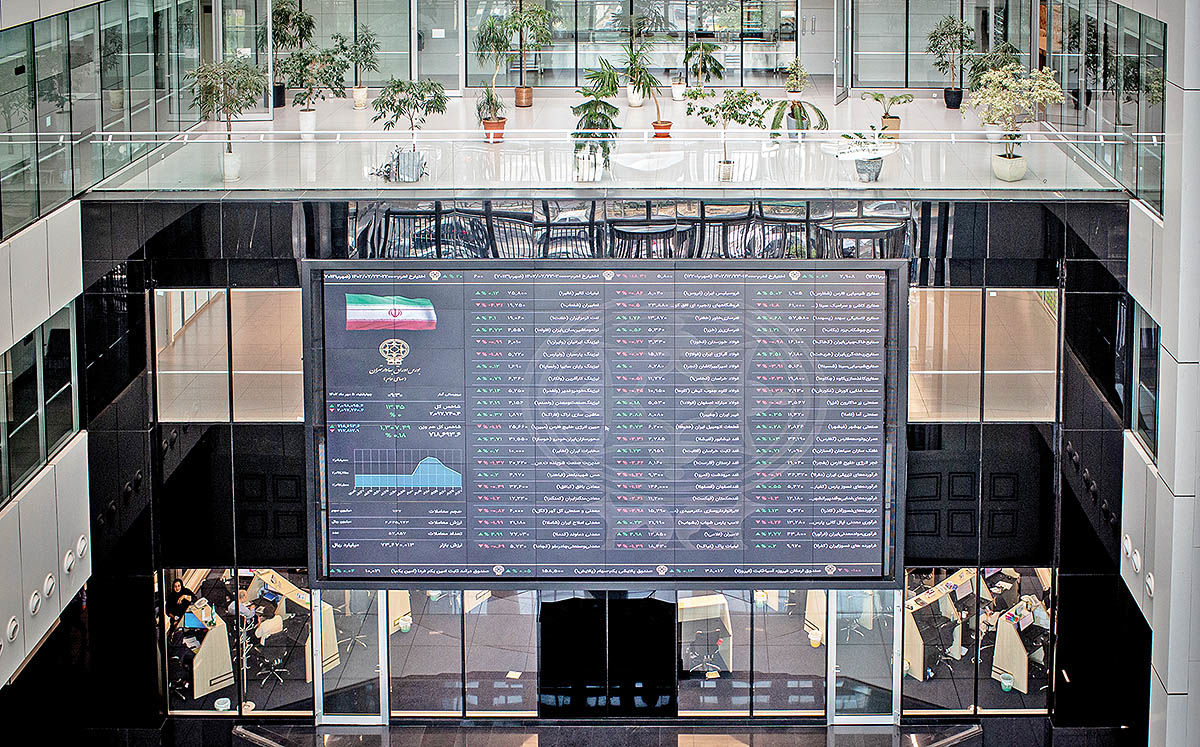

عکس: علی محمدی

عکس: علی محمدی

آری اینچنین است، بازاری که پتانسیل تبدیلشدن به «کارخانه پولسازی» را داراست، همینقدر هم میتواند بیرحم باشد و برای اهالی خود تبدیل به «کوره پولسوزی» شود. بازاری که برخی ادعا میکنند بهترین مکان برای سرمایهگذاری یک «عاقل عاشقریسک» است، میتواند در کلیت خود با چنان رکود و رخوتی همراه شود که هواداران خود را به تماشاگران نظارهگر تبدیل کند.

بازار در آینه آمار

در هفتهای که گذشت، بورس تهران برای چهارمین هفته متوالی با کاهش ارتفاع نماگرها همراه شد. در هفته قبل، شاخصکل بورس تهران بهعنوان نماگر اصلی بازار سهام با افت ۱.۳۵درصدی همراه شد. نماگر هموزن نیز که نشانی از اثرگذاری یکسان کلیه نمادهای معاملاتی است و چهره بازار را به نحو مطلوبتری نمایش میدهد، با افت ۰.۳۷درصدی همراه شد. شاخص فرابورس نیز بهعنوان نماینده سهام فرابورسی با افت ۰.۶۸درصدی همراه شد. در هفتهای که گذشت، ارزش معاملات خرد بازار سهام که شامل سهام و حقتقدم میشود، بهصورت میانگین، مقدار ۴هزار و ۳۹۵میلیاردتومان را ثبت کرد تا همچنان این متغیر مهم آماری در ارقام کمتر از ۵هزار میلیاردتومان تثبیت شود. افزون بر این، در هفتهای که سپری شد؛ هزار و ۵۸میلیارد تومان سرمایه حقیقی از گردونه معاملات سهام خارج شد.

جور دیگر باید دید...

یک هفته معاملاتی دیگر در بورس تهران سپری شد و بهنظر میرسد همچنان سهامداران باید ناظر ورقخوردن صفحات تقویم باشند تا شاید در آینده این بازار نیز رویخوش خود را به آنها نشان دهد. فعلا تنها چیزی که کلیت بورس تهران در ماههای اخیر نصیب سفره سهامداران کرده، چیزی جز ناامیدی و یأس و نیمهخالی لیوان نبودهاست. در ادبیات بازارهای مالی بسیار به داشتن صبر در این بازارها تاکید میشود و حتی جمله معروفی نیز وجود دارد که میگوید: «گاهی اوقات، بهترین کار در بازارهای مالی این است که هیچکاری انجام ندهید»؛ جمله فوقالذکر بدین معناست که فرد باید به استراتژی تدوینشده خود پایبند باشد، یعنی اگر در محاسبات ذهنی خود به این نتیجه رسیده که بازار سهام برای وی، بهترین بازار سرمایهگذاری است، باید به این بازار و روند آن پایبند بماند و مطمئنا در بلندمدت نتیجه شگرفی از فعالیت سرمایهگذاری خود دریافت خواهد کرد، بنابراین با درصد اطمینانخاطر بالایی میتوان گفت که برای افرادی که نگاهی بلندمدتی به جریان معاملات تالار شیشهای دارند، چنین سکانسهای تکراری و روزهای کسلکنندهای، چندان هم ملالآور و دهشتبار نیست، اما برای آنهایی که معمولا در جایگاه سفتهباز راهی بازار سهام شدهاند، تحمل شرایط اینچنینی، سخت و طاقتفرساست، چراکه در چنین بازاری که رکود بر صحنه معاملات سایه افکنده است، فرصتهایی که سفتهبازان بتوانند از نوسانات قیمتی سهام، بازدهی کسب کنند، در کمترین میزان خود قرار میگیرد.

لزوم تجدیدنظر در پورتفوی

در علم «سرمایهگذاری» مراحل سرمایهگذاری در اوراقبهادار به پنج بخش تقسیم میشود. در مرحله نخست «سیاست سرمایهگذاری» تعیین میشود. منظور از تعیین سیاست سرمایهگذاری این است که فرد، اهداف سرمایهگذاری خود و همچنین میزان ثروت قابل سرمایهگذاری را مشخص میکند. این مرحله با شناسایی گروههای بالقوه داراییهایی که میتوانند در «سبد سرمایهگذاری نهایی» قرار گیرند؛ به پایان میرسد. بهعنوان مثال در این مرحله سرمایهگذار مشخص میکند که انتظار دارد بهصورت ماهیانه مبلغ ثابتی را از سرمایهگذاری خود دریافت کند، بنابراین برای دستیابی به هدف مذکور باید بخشی از سرمایه خود را در «اوراقبهادار با درآمد ثابت» سرمایهگذاری کند. اگر سرمایهگذار در تقسیمبندی ذائقههای سرمایهگذاران، دارای «روحیه ریسکپذیری» باشد؛ به احتمال زیاد بازار سهام را بهعنوان «پناهگاه سرمایه خود» انتخاب خواهد کرد. در مرحله دوم؛ تجزیه و تحلیل اوراقبهادار انجام میشود که بدین معناست که سرمایهگذار تعدادی از اوراقبهادار منفرد یا گروهی از اوراقبهادار را در بین انواع مختلف داراییها؛ مورد تجزیه و تحلیل قرار میدهد. در مرحله بعدی «سبد سرمایهگذاری» تشکیل میشود. این مرحله شامل شناسایی داراییهای خاصی است که باید در آنها سرمایهگذاری و درصدی از ثروت سرمایهگذاران برای تخصیص به هریک از آن داراییها تعیین شود. «تجدیدنظر در سبد سرمایهگذاری» چهارمین مرحله فرآیند سرمایهگذاری است. اگر به دلایل مختلفی مانند تغییر اهداف سرمایهگذاری یا تغییرات فرصتهای سرمایهگذاری در بازار، سرمایهگذار سبد سرمایهگذاری خود را دستخوش تغییر کند، در مرحله چهارم قرار دارد. بهنظر میرسد در مقطع کنونی در بورس تهران، لزوم توجه به این بخش، بسیار بیشتر از قبل حس میشود، یعنی الزامیست که سرمایهگذاران در شرایط کنونی که بازار که روزهای رکودی را تجربه میکند، پورتفوی معاملاتی خود را مورد تجدیدنظر و بازنگری قرار دهند تا در صورت شروع روند صعودی در بازار سهام، سبد معاملاتی آنها با کسب حداکثر بازدهی همراه شود. در آخرین مرحله نیز سرمایهگذاران باید عملکرد سبد سرمایهگذاری را مورد ارزیابی قرار دهند تا از نحوه عملکرد سبد معاملاتی از نظر نرخ بازده و ریسک متحملشده، مطلع شوند. در این مرحله عملکرد سرمایهگذار به اهداف مشخصشده در مرحله نخست با توجه به دو معیار مهم بازدهی و ریسک مورد تجزیه و تحلیل و ارزیابی قرار میگیرد.

محرک ارزی

محرکی که وقوع آن در این اثنا میتواند قیمتها را در مسیر صعودی قرار دهد، افزایش نرخ دلار در معاملات بازار آزاد ارز خواهد بود. این موضوع، سوت آغاز افزایش قیمتها در آبان سالگذشته را بهصدا درآورد و بازار توانست خود را تا سطوح بالای ۲میلیون و ۵۰۰هزار واحد در اردیبهشت سالجاری بالا بکشد. دلار چند وقتی است که در جریان دادوستدهای بازار آزاد، در ارقامی پایینتر از ۵۰هزارتومان معامله میشود و سیگنال رشد آنچنانی در نمودار آن مشاهده نمیشود، اما به هر روی اسکناس آمریکایی، شامه حساسی نسبت به تغییر مناسبات کشور در سطح بینالمللی دارد و عامل پیشرانی که دلار را به سمت کانالهای بالاتر سوق دهد، ممکن است در لحظه در بطن اقتصاد کشور پدیدار شود و مجددا آتش تعدیلشده انتظارات تورمی را

شعلهورتر کند، بنابراین باید بهدقت روابط کشور در سطح بینالمللی مورد رصد قرار گیرد و اثر تصمیمات در این حوزه بر متغیرهای کلان اقتصادی بررسی شود تا تاثیر این موضوع بر بازارها مشخص شود تا بتوان درخصوص حضور در بازارهای مختلف تصمیمات عقلانی اتخاذ کرد.

نیما میرزازاد دروازهبان سپاهان محروم شد + علت محرومیت

نیما میرزازاد دروازهبان سپاهان محروم شد + علت محرومیت  شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا

شعر غمگین شب یلدا + مجموعه اشعار زیبای غم و ناراحتی شب یلدا  ویدیو / غول پیکرترین لندکروز ایران؛ این خودرو متعلق به چه کسی است؟

ویدیو / غول پیکرترین لندکروز ایران؛ این خودرو متعلق به چه کسی است؟  سفره شب یلدا سنتی با تزیینات بسیار شیک

سفره شب یلدا سنتی با تزیینات بسیار شیک  کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست

کپشن غمگین | 100 کپشن غمگین خاص کوتاه و بلند برای استوری و پست  زیباترین و شادترین عکس نوشته های شب یلدا

زیباترین و شادترین عکس نوشته های شب یلدا  قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم

قتل خونین همسر با دستور زن خیانتکار+گفتگو با متهم  آداب و رسوم شب یلدا در استان مازندران

آداب و رسوم شب یلدا در استان مازندران  متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین

متن زیبا برای شب یلدا با جملات بسیار زیبا و دلنشین  دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ

دانلود آهنگ علی زند وکیلی غمگین ترین آهنگ  (تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق

(تصاویر) مخوفترین مرکز بازداشت و شکنجه در دمشق  کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر

کپشن در مورد چتر ؛ جملات کوتاه عاشقانه و غمگین برای چتر  دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟

دیدن پورن توسط بچه ها، چگونه برخورد کنیم؟  زیباترین سفره های شب یلدا را ببینید + عکس

زیباترین سفره های شب یلدا را ببینید + عکس  راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات

راستگویی کندلج کیست و چرا اعدام شد؟ + عکس و جزئیات  مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!

مرد جوان پسر مورد علاقه مادرزنش را به قتل رساند!