مسوولان سازمان بورس به «دنیایاقتصاد» میگویند یونیتهای نخستین صندوق سرمایهگذاری دولتی تا ۲ هفته دیگر، پس از ثبت اطلاعات تمام سرمایهگذاران در سپردهگذاری مرکزی اوراق بهادار قابلمعامله میشوند. صندوق سرمایهگذاری واسطهگری مالی یکم که به دارا یکم مشهور است، اوایل اردیبهشتماه پذیرهنویسی شد. در سبد این صندوق سهام بانکهای ملت، تجارت، صادرات ایران و بیمههای البرز و اتکایی امین حضور دارند. قرار است قیمت یونیتهای این صندوق براساس خالص ارزش داراییها (NAV) و میزان عرضه و تقاضا در بازار کشف شود.

یونیتهای نخستین صندوق سرمایهگذاری دولتی تا دو هفته آینده قابل معامله میشود. مقامهای مسوول در سازمان بورس به «دنیای اقتصاد» گفتهاند؛ پس از ثبت اطلاعات تمام سرمایهگذاران در سپردهگذاری مرکزی اوراق بهادار،یونیتهای ETF بانکی قابل معامله خواهند شد. این فرآیند احتمالا تا هفته نخست تیرماه به پایان خواهد رسید. به گزارش «دنیای اقتصاد» صندوق سرمایهگذاری واسطهگری مالی یکم که به صندوق دارا یکم هم مشهور است در اوایل اردیبهشت ماه امسال، در پی انتشار فراخوان پذیرهنویسی عرضه شد. در سبد این صندوق سهام بانکهای ملت، تجارت، صادرات ایران و بیمههای البرز و اتکایی امین حضور دارند. یونیتهای این صندوق با تخفیف ۳۰ درصدی و تا سقف ۲ میلیون تومان به سرمایهگذاران واگذار شد.

قابلیت معامله

راضیه صباغیان رئیس اداره امور نهادهای مالی سازمان بورس و اوراق بهادار در گفتوگو با «دنیای اقتصاد» با اشاره به جزئیات عرضه صندوق واسطهگری مالی یکم اعلام کرد: این صندوق با هدف واگذاری داراییهای دولت طراحی شده است. بر این اساس با استناد به قانون بودجه سال ۱۳۹۹ اجازه داده شد تا دولت داراییهای خود را در قالب این صندوقها واگذار کند، بنابراین نخستین صندوقی که تاسیس و پذیرهنویسی آن انجام شد صندوق واسطهگری مالی یکم بود. او گفت: بر اساس اساسنامهای که به تصویب هیات وزیران رسیده پس از آنکه اطلاعات تمام سرمایهگذاران در شرکت سپردهگذاری مرکزی اوراق بهادار (سمات) به ثبت رسید، قابلیت معامله نیز فراهم خواهد شد.

به گفته او، با توجه به اینکه فرآیند پذیرهنویسی صندوق پیشتر انجام گرفته؛ به استناد مصوبات شورای بورس یک ماه پس از پایان پذیرهنویسی، واحدهای صندوق سرمایهگذاری واسطهگری مالی یکم میتواند در بازار اوراق بهادار قابل معامله شود. برهمین مبنا وزارت اقتصاد، سازمان بورس و شرکت تامین سرمایه بانک مسکن بهعنوان مدیر صندوق پیگیر اجرایی شدن هر چه سریعتر این موضوع هستند.

او با اشاره به روند پذیرهنویسی دارا یکم تاکید کرد: در زمان پذیرهنویسی ۵ هزار میلیارد تومان نقدینگی در این صندوق جذب شد. راضیه صباغیان درباره شیوه عرضه یونیتهای این صندوق در بورس توضیح داد: افرادی که در فرآیند پذیرهنویسی شرکت کردهاند پس از ۳۰ روز کاری و همزمان با درج اطلاعات سرمایهگذاران در سپردهگذاری مرکزی بهطور خودکار از قابلیت معامله داراییهای خود برخوردار خواهند شد.

به گفته او ارزش داراییهای صندوق واسطهگری مالی یکم در حال حاضر بیشتر از میزانی است که قرار بود به صندوق منتقل شود. بنابراین، انتظار میرود هر چه زودتر سرمایهگذاران بتوانند از سود حاصل از سرمایهگذاری خود منتفع شوند. او تعداد سرمایهگذاران در یونیتهای این صندوق را ۳ میلیون و ۵۰۰ هزار نفر اعلام کرد.

امکان عرضه مجدد از طریق صندوق

رئیس اداره امور نهادهای مالی سازمان بورس و اوراق بهادار گفت: صندوق دارا یکم از قابلیت عرضه ۱۷ هزار میلیارد تومان برخوردار بود اما ۵ هزار میلیارد تومان آن مورد استقبال سرمایهگذاران قرار گرفت. راضیه صباغیان درباره ۱۲ هزار میلیارد تومان باقیمانده در این صندوق در دست دولت تاکید کرد: امکان عرضه دوباره یونیتهای باقیمانده در دست دولت، با ارکان صندوق که متشکل از دولت و زیرمجموعه آن اعم از وزارت اقتصاد، سازمان بورس، سازمان خصوصیسازی، مدیر صندوق و سازمان حسابرسی است، وجود خواهد داشت.

چگونگی فروش و کشف قیمت

این مقام مسوول با اشاره به چگونگی فروش یونیتهای صندوق واسطهگری مالی یکم اعلام کرد: با توجه به اینکه پذیرهنویسی از طریق بانکها صورت گرفته بنابراین در صورتی که سرمایهگذاران به فروش یونیتهای صندوق تمایل داشته باشند باید پس از احراز هویت در سامانه سجام و دریافت کد بورسی درخواست خرید و فروش خود را از طریق کارگزاران بورس در سیستم معاملات به ثبت برسانند. صباغیان درباره چگونگی کشف قیمت یونیتهای صندوق دارایکم در بورس اعلام کرد: بهطور کلی کشف قیمت این صندوق هم مانند سایر صندوقهای قابل معامله در بازار سهام بر اساس NAV و میزان عرضه و تقاضا در بازار خواهد بود.

سرانجام ETF خودرویی و پتروشیمی

رئیس اداره امور نهادهای مالی سازمان بورس و اوراق بهادار درباره زمان عرضه ETF خودروییها و پتروشیمیها تاکید کرد: بهطور کلی سازمان بورس و اوراق بهادار مجوزهای لازم برای تاسیس یا فعالیت را به نهاد مالی مربوط ارائه میکند. در همین حال، تا زمانی که دولت و سازمان خصوصیسازی درخواستی مطرح نکنند و مجوزهای لازم اخذ نشود قاعدتا امکان تشکیل صندوق وجود نخواهد داشت. او گفت: تاکنون درخواستی برای سازمان بورس ارسال نشده هر چند طبق قانون و مصوبات هیات دولت این اجازه را سازمان بورس دارد که به محض دریافت درخواست سریعا اقدام به بررسی و اعلام نتیجه کند.

معامله واحدهای صندوق

همزمان عباس معمارنژاد در پاسخ به این پرسش که چه زمانی واحدهای خریداریشده صندوق واسطهگری مالی یکم قابل معامله میشوند، گفت: امروز وضعیت ETFهای واگذار شده مشخص میشود و از اول تیر ماه این واحدهای سرمایهگذاری از طریق بورس قابل معامله و خرید و فروش میشوند.

به گفته معاون وزیر اقتصاد باقیمانده سهام دولت در سه بانک ملت، تجارت و صادرات به علاوه باقیمانده سهام دولت در بیمه البرز و بیمه اتکایی امین جمعا به ارزش ۲۳ هزار میلیارد تومان برآورد و این سهام در قالب صندوق واسطهگری مالی یکم و با تخفیف ۲۰ تا ۳۰ درصدی واگذار شد. به گفته او هنوز کار تسویه و اختصاص واحدها به خریداران بهطور کامل انجام نشده و قرار است از اول تیرماه ۹۹ این واحدهای صندوق واسطهگری مالی در سبد داراییهای افراد قرار گیرد و افراد بتوانند داراییهای خود را در بورس خرید و فروش کنند.

*مسعود کریمی

چرا بورس تیتر یک اخبار شده است؟

چند هفته گذشته، فراوانی واژه بورس در رسانهها افزایش یافته است و روزی نیست که رسانهها و کارشناسان اقتصادی و مالی از بورس سخن نگویند. برنامههای ویژه خبری ترتیب داده میشوند و کارشناسان آشنا و ناآشنا در موردش نظر میدهند. در این ایام بورس کلیدواژه سخنرانیهای مقامات ارشد دولتی و غیردولتی نیز شده است. تمایل برای سرمایهگذاری در بورس افزایش یافته و هر روز رکورد جدیدی ثبت میشود.

۲ میلیون کد بورسی به ۱۳میلیون فعال بورس تبدیل شده و حجم معاملات روزانه از کمتر از هزار میلیارد تومان به روزانه ۱۰ تا ۲۰ هزار میلیارد تومان رسیده است. جریان ورود نقدینگی از ۱۰۰ میلیارد تومان به روزانه هزار میلیارد تومان رسیده و صفهای خرید چندمیلیون تومانی به صفهای خرید چندمیلیارد تومانی تبدیل شده است. رکورد شرکتکنندگان در عرضههای اولیه نیز پشت سر هم شکسته میشود به نحوی که تا چند صباح دیگر در عرضه شرکتهای کوچک، تعداد سهم تخصیص یافته به هر فرد به تعداد انگشتان دست هم نخواهد رسید.

بورس در ایران بازاری است الکترونیک، برخط و لحظهای برای خریدوفروش سهام شرکتهای سهامی عام. مانند همه بازارها روزهای تعطیل و غیرتعطیل دارد، در ساعت خاصی باز و بسته میشود. شرکتهای زیانده دارد و شرکتهای سودساز. در بیشتر نمادها، خریدار و فروشنده سهام حاضرند. تا اینجای کار ساده به نظر میرسد اما در خود پیچیدگیهای بیشماری دارد؛ در عین سادگی بهشدت از اخبار سیاسی، قوانین اقتصادی، تغییر نرخهای جهانی، تورم و افزایش قیمت ارز، رشد یا کاهش نرخ بازده بازارهای سرمایهگذاری موازی و اخیرا رفتار سهامداران تاثیرپذیر است.

بورس یک بازار است. بدیهی است هر بازاری هم، قوانین خاص خود را دارد و بازارها تابع رفتار بازاریان هستند. نتیجه اینکه بورس علاوه بر تاثیرپذیری از مولفههای سیاسی- اقتصادی تابع رفتار فعالان خود است. یکی از اصلیترین مباحث اقتصاد، نظام عرضه-تقاضا است. هر بازاری و هر کالایی تابع این اصل است و بورس هم مانند دیگر بازارها از این شرایط تاثیر میپذیرد. البته که هر تقاضایی بیدلیل نیست و پشت هر تقاضا، تحلیل و احتمالا خبرهای ویژه هست.

بورس در گذشته نهچندان دور با تعداد محدودی سهامدار فعالیت میکرد. تیتر یک نبود. در افزایش یا کاهش تورم عمومی اثرگذار نبود. این بازار مانند سایر بازارها از تورم عمومی اثرپذیر است. بعد از تورمهای سال ۱۳۹۷ تعداد فعالان بورس افزایش یافت تا اینکه تعداد ورودیها در دو ماه ابتدایی سال ۱۳۹۹ از کل کدهای بورسی سال ۱۳۹۸ بیشتر شد. در این دوره، عدهای جامه بورسهراسی پوشیده و هر روز دم از حباب بورس میزنند. برای فهم بهترِ موضوع، افراد و عوامل حاضر در بورس را به چهار گروه ذینفعان، تماشاچیان، کارشناسان و طبقه عامه مردم تقسیمبندی میکنیم. بدیهی است شناخت و کشف اهداف این گروهها، ضمن تعیین روند پیش روی بورس، پاسخ سوال مطروحه است.

الف) گروه ذینفعان: شامل مسوولان دولتی، ارکان بازار سرمایه، سهامداران عمده و مالکان اولیه شرکتهای بورس، سهامداران حقیقی و حقوقی است.

الف-۱) مسوولان دولتی و ارکان بازار سرمایه که بخش حاکمیتی گروه ذینفعان هستند به دلایل ذیل از بورس حمایت میکنند:

۱. جلوگیری از ورود نقدینگی به بازارهای غیرمولد و تورمساز و تسهیل ورود نقدینگی سرگردان (پول و شبهپول) به بازارهای مولد و تولید محور.

۲. تامین کسری بودجه با رقم ۵۰ هزار میلیارد تومانی از طریق مولدسازی، فروش اموال مازاد و خصوصیسازی نمایشی (خصولتی) و واگذاری شرکتهای دولتی با حفظ تصدیگری دولتی.

۳. رفتار پیشگیرانه بانک مرکزی با تغییر سبک مدیریتی مدیران جدید از حالت منفعلانه به حالت فعالانه و تصویب قوانین مختلف سیاستهای مالی و پولی همچنین مدیریت ارز و بازگشت ارز صادراتی، نرخگذاری ارز، ایجاد بازار بینبانکی، کاهش سود سپرده و حذف چهار صفر از پول ملی و برنامه تورم هدف.

۴. نیاز دولت به بورس برای تامین مالی دولت با فروش اسناد خزانه اسلامی در بورس.

۵. برنامه واگذاری شرکتها و زیرمجموعههای بنیادهای عمومی، ستادها و موسسات مالی و اعتباری و بانکها با هدف خروج از بنگاهداری.

الف- ۲) مالکان اولیه شرکتهای خصوصی، سهامداران عمده، سهامداران حقوقی، حقیقی و بورسبازان هم بخش عمومی گروه ذینفعان را تشکیل میدهند که به دلایل متعدد از بورس حمایت میکنند.

ب) گروه بورسهراسان و تماشاچیان: شامل بورسهراسان و جاماندگان از رشدهای اخیر بورس است.

پ) گروه کارشناسان و تحلیلگران: شامل کارشناسان و کارشناس نمایان است.

ت) طبقه عامه مردم:

این طبقه به دلیل نداشتن تکافوی مالی و نداشتن دانش کافی، از سرمایهگذاری در بورس محروم هستند. بدیهی است این محرومیت در نهایت به افزایش فاصله طبقاتی منتج میشود، اما این شکاف و فاصله طبقاتی، با تورم و کاهش قدرت خرید توام نمیشود. به این معنی که افزایش شاخص بورس، اثر تورمی در هزینه معیشت عمومی ندارد. علاوه بر این در صورت تداوم ورود نقدینگی به بورس و حرکت این نقدینگی به سمت تولید منجر به افزایش اشتغال و در نهایت کاهش بیکاری و افزایش سطح رفاه عمومی میشود. برای فهم بهتر مساله، افزایش قیمت و تورم در کالاهای اساسی پس از افزایش قیمت و نرخ ارز در گذشته را بررسی کنید. در واقع افزایش نرخ ارز و کاهش قدرت پول ملی در برابر ارز خارجی، مادر تورم در ایران است. درحالیکه رشد قیمت نمادهای بورسی و افزایش شاخص بورس بر تورم بازار عمومی هیچ اثری نخواهد داشت.

بر اساس موارد ذکر شده رشد بورس دارای منافع متعددی است که سیاستگذار در آخرین سالهای دوران مدیریت به این نتیجه رسیده است. زمان از دست رفته، اما امروز بهتر از فرداست. پویایی بورس کسری بودجه را تامین و تورم در بازارهای موازی را کنترل میکند، از رشد نقدینگی میکاهد، از مالکیت دولتی در اقتصاد کاسته میشود (بهطور نسبی و حداقل انتظار)، شرکتهای خصوصی به منابع ارزان برای اجرای طرحهای توسعه دسترسی پیدا میکنند و به اشتغال و تولید کمک میشود، تعلقخاطر ملی به دلیل مالکیت افراد در شرکتها افزایش مییابد، مانع از خروج ثروت ملی میشود و هزاران منفعت دیگر.

تنها نکته مهم و زنگ خطر، برای افرادی است که در بهارِ بورس، با تمام سرمایه و عطش فراوان و با سودای سودهای نجومی به بورس آمدهاند. این افراد باید مراقب باشند که خرید هندوانه با جار زدن و تبلیغ مرد هندوانهفروش، خرید عاقلانهای نخواهد بود. شاید عطشی را موقتا برطرف کند و چند صباحی در سود باشند اما باید بدانند که خرید هر سهمی در بورس، بدون بررسی و اطمینان از ارزندگی و کشف بهای عادله، منفعتی برای خریدار نخواهد داشت. برخی سهام، رشد آینده را پیشخور کرده است. مسوولیت خرید این هندوانه دربسته بر عهده خریدار است نه بازار یا دولت.

حضور در بورس، انتخابی بین دو هندوانه دربسته نیست که تابع شانس و قمار باشد. انتخاب نهالی است بین صدها نهال و درخت موجود، تصمیم با شماست؛ انتخاب درخت بیثمر یا نهال مثمر که با اندکی صبر و شکیبایی نتیجه خواهد داد.

*حمیدرضا دهقانی

ایرادات شورای نگهبان به طرح شفافیت رفع شد

ایرادات شورای نگهبان به طرح شفافیت رفع شد  دانلود آهنگ سید علی موسوی بی قرار

دانلود آهنگ سید علی موسوی بی قرار  درمان گیاهی ریزش مو

درمان گیاهی ریزش مو  کیف پول آلپاری در تاپ چنج [راهنمای ثبت نام در “tc pay”]

کیف پول آلپاری در تاپ چنج [راهنمای ثبت نام در “tc pay”]  قالیباف به خاطر ائتلاف دوستان خودرا قربانی کرد/ قالیباف برای انتخابات مجلس دوازدهم یک اشتباه کرد

قالیباف به خاطر ائتلاف دوستان خودرا قربانی کرد/ قالیباف برای انتخابات مجلس دوازدهم یک اشتباه کرد  5 میلیون نفر از جاماندگان، سهام عدالت میگیرند

5 میلیون نفر از جاماندگان، سهام عدالت میگیرند  نگاهی به مراسم تولد خلوت سعید معروف ستاره والیبال در خانه اش روی مبل چرم/مبارکا باشه

نگاهی به مراسم تولد خلوت سعید معروف ستاره والیبال در خانه اش روی مبل چرم/مبارکا باشه  همسرم میخواست به دخترم تجاوز کند؛ او را کشتم

همسرم میخواست به دخترم تجاوز کند؛ او را کشتم  انواع فونت و متن بسم الله الرحمن الرحیم برای بیو اینستا

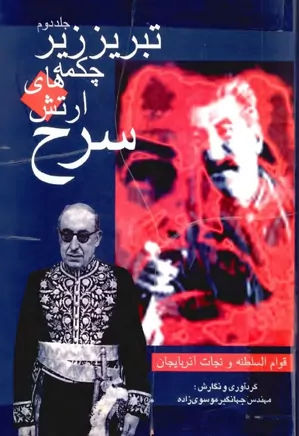

انواع فونت و متن بسم الله الرحمن الرحیم برای بیو اینستا  تبریز زیر چکمه های ارتش سرخ - جلد 2

تبریز زیر چکمه های ارتش سرخ - جلد 2  فال حافظ روزانه سه شنبه 11 اردیبهشت 1403 با معنی و تفسیر دقیق

فال حافظ روزانه سه شنبه 11 اردیبهشت 1403 با معنی و تفسیر دقیق  لایحه عفاف و حجاب بار دیگر به شورای نگهبان ارسال شد

لایحه عفاف و حجاب بار دیگر به شورای نگهبان ارسال شد  دانشگاه شیراز: دانشجویان اخراجشده آمریکا و اروپا را بورسیه میکنیم

دانشگاه شیراز: دانشجویان اخراجشده آمریکا و اروپا را بورسیه میکنیم  قیمت پایین تلویزیون 4K هواوی خبرساز شد/ عکس

قیمت پایین تلویزیون 4K هواوی خبرساز شد/ عکس  ابتکار وزارت نیرو برای حل بحران خاموشیها؛ راهاندازی پویش!

ابتکار وزارت نیرو برای حل بحران خاموشیها؛ راهاندازی پویش!